るうママ

るうママはじめまして!るうママです。

我が家は大家業を営んでいます。

アメリカで不動産投資を始めるのに一番敷居が低いといわれているこのハウスハック(ハウスハッキング)について紹介します。

これは日本でいう「賃貸併用住宅」と似たような不動産投資方法。

集合住宅を購入してそのうちの1世帯に住み、残りの世帯を賃貸として貸し出す。または、持ち家の余った部屋や離れを貸し出して家賃収入を得ることです。

住宅ローンを限りなく低く抑えることが可能で、場合によっては住宅ローン(Mortgage)がタダ、さらに運営次第ではプラスのキャッシュフローになることだってあるんです。

\この記事で分かること/

- ハウスハックを使ったアメリカ不動産投資の方法

- 色々なハウスハックの方法

こんな夢のような不動産投資方法があるの?

それではハウスハックについて詳しく見ていきましょう!

ハウスハックって何?

House Hack (House Hacking)

ハウスハックには集合住宅(2世帯以上〜4世帯以下)を購入し、本人はそのうちの1世帯に住み、残りの世帯を人に貸し出すことで賃貸収入を得る方法と、戸建ての余った部屋や離れをなどを人に貸し出して賃貸収入を得る方法の主に2つがあります。

賃貸料を回収することで、住宅ローン返済を限りなく低く抑える、または無料、さらにはプラス運営にすることも可能な不動産投資戦略のひとつです。

簡単な例で説明しますね。

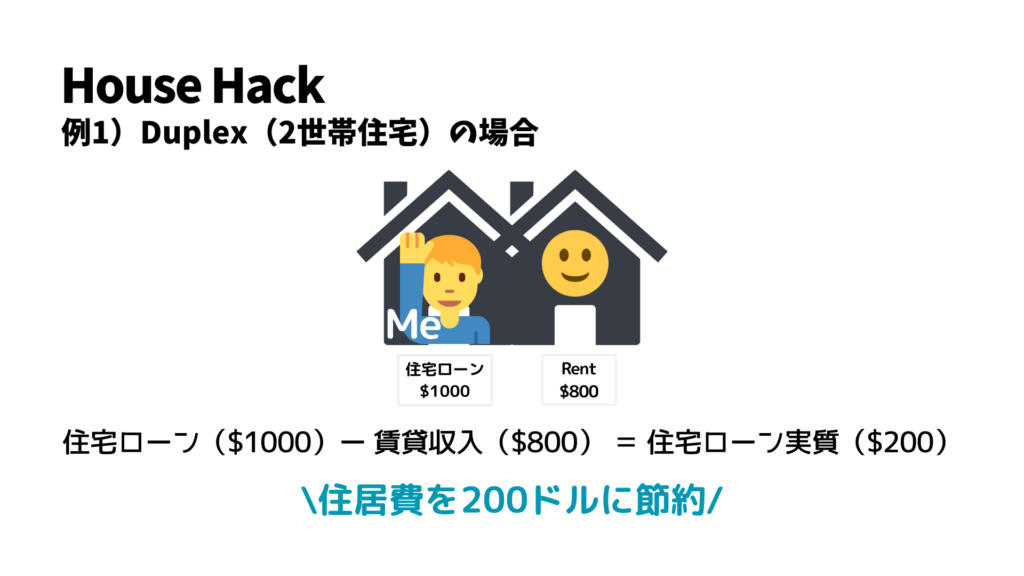

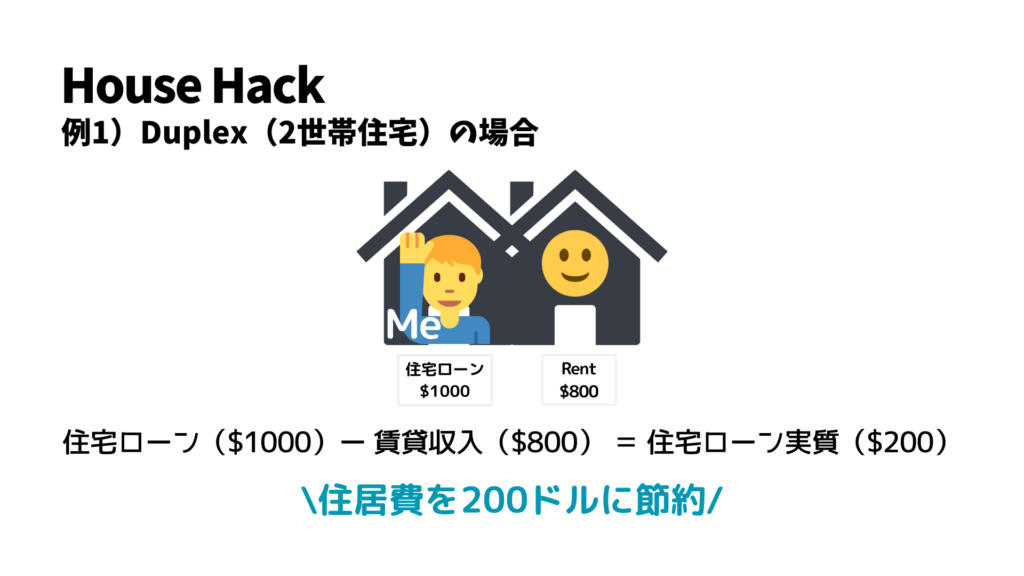

例1)

Duplex(2世帯住宅)を購入して、住宅ローンが1,000ドルだった場合

隣の世帯を800ドルで貸し出すことができたら、実質200ドルで住めることになります。

家計に占める固定費の中で一番大きいと言われる住居費が節約になりますね。

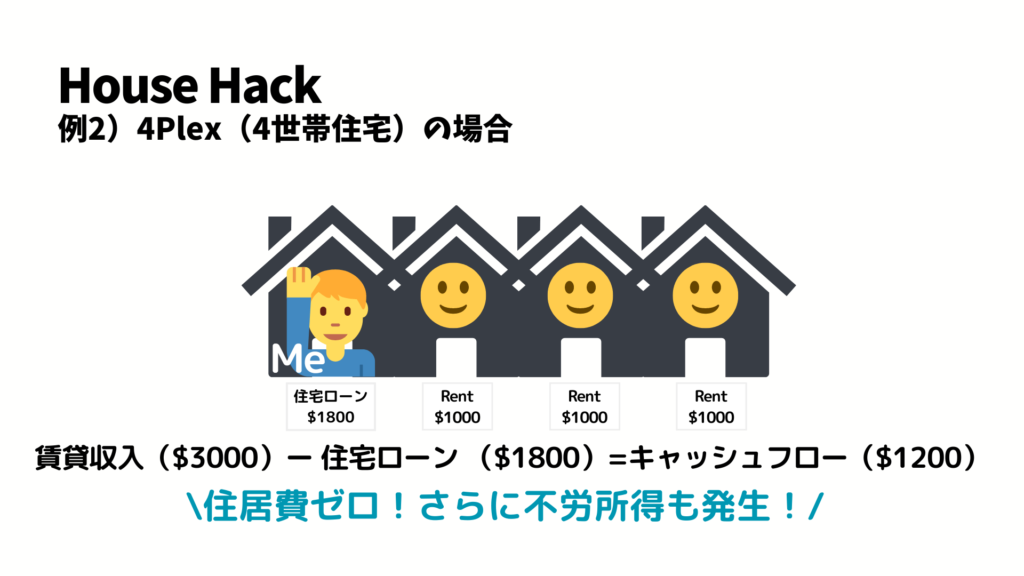

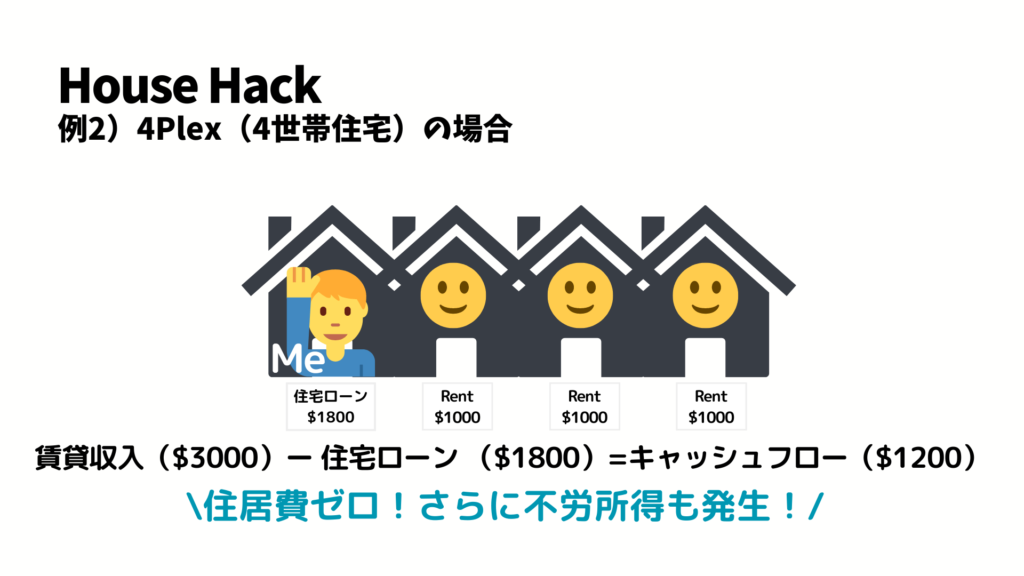

例2)

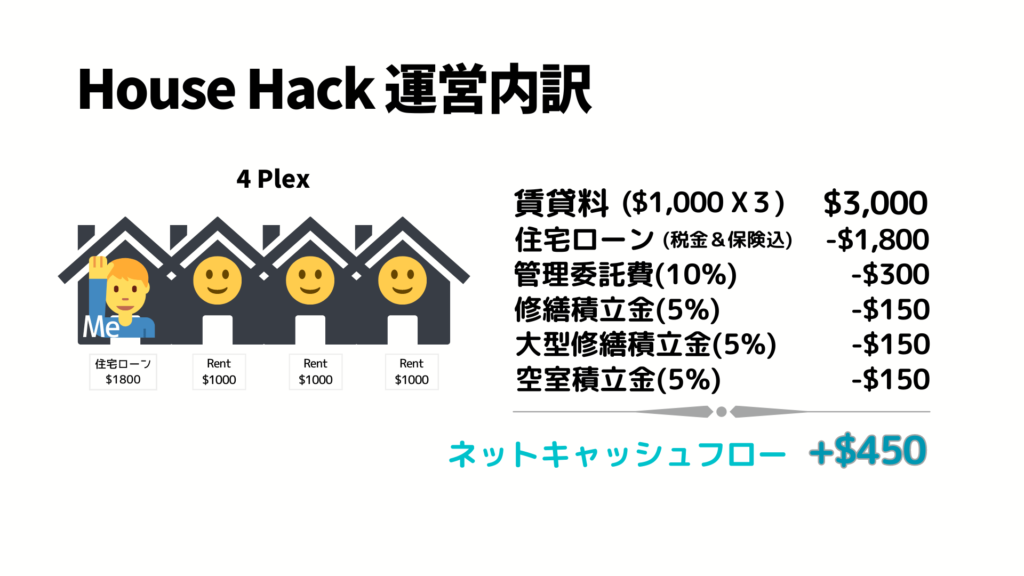

4Plex (4世帯住宅)を購入して、住宅ローンが1,800ドルだった場合

残りの3世帯を各世帯1,000ドルで貸し出すことができたら、住居費がタダという事実に加えてグロスキャッシュフローが1,200ドルになりパッシブ・インカム(不労所得)が生まれました。

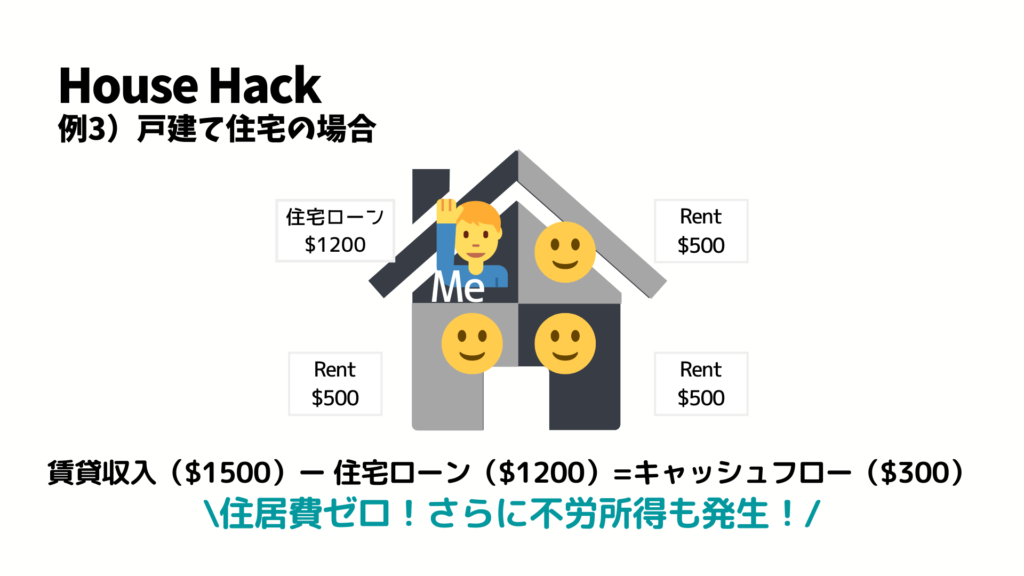

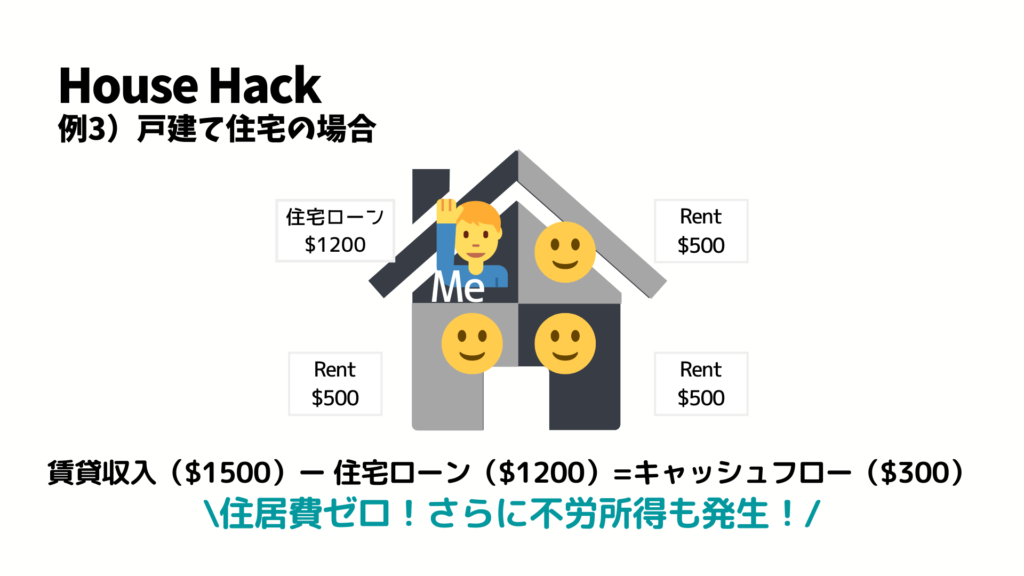

例3)

戸建て住宅を購入して、住宅ローンが1200ドルだった場合

一番代表的で最もリーズナブルなハウスハック。ご自宅に余っている部屋があるのなら、シェアハウスとして貸し出すことでハウスハックすることができます。

4ベッドルームの戸建で、余った部屋をそれぞれ$500で貸し出す事ができたら、住宅ローンは賃貸収入ですべてまかない、さらに不労所得が生まれました!

ハウスハックに使える物件の探し方

ハウスハックが出来る不動産物件には下記のようなものがあります。

戸建て

部屋の多い家

先にも説明した通り、最もリーズナブルなハウスハック。もし余っている部屋があるのなら、シェアハウスとして貸し出してハウスハック。特に独身の時にはもってこいの戦略です!

Mother-in-lawルームのある家

アメリカの家にはMother-in-lawルームと呼ばれ、地下室やメインの住宅を壁で区切ってバス・キッチンを完備した部屋がある戸建てがあります。この部屋を賃貸として貸し出す事でハウスハックができます。メインの玄関とは別に専用の勝手口があればさらに高ポイント!

離れのある家

家に離れがついている場合にもハウスハックが可能です。アメリカではこのような離れをADU(Accessory Dwelling Unit)と呼び、プライバシーも高いので入居者にもありがたいタイプの賃貸です。

コンド

戸建てと同じように、コンドーでも同じようにハウスハックが可能です。余っている部屋をシェアハウスとして貸し出すことで賃貸収入を得ることができます。

集合住宅(マルチファミリー)

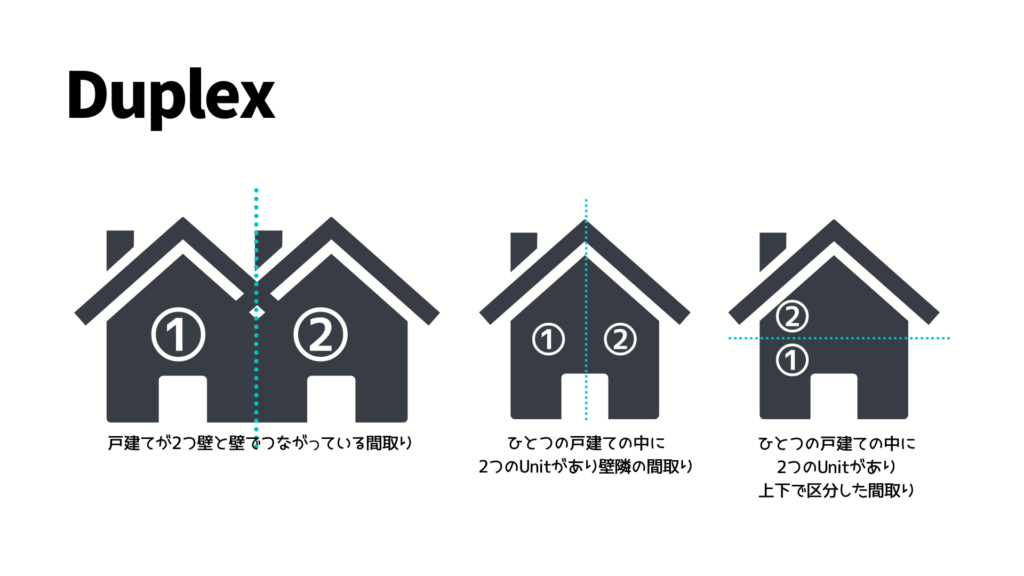

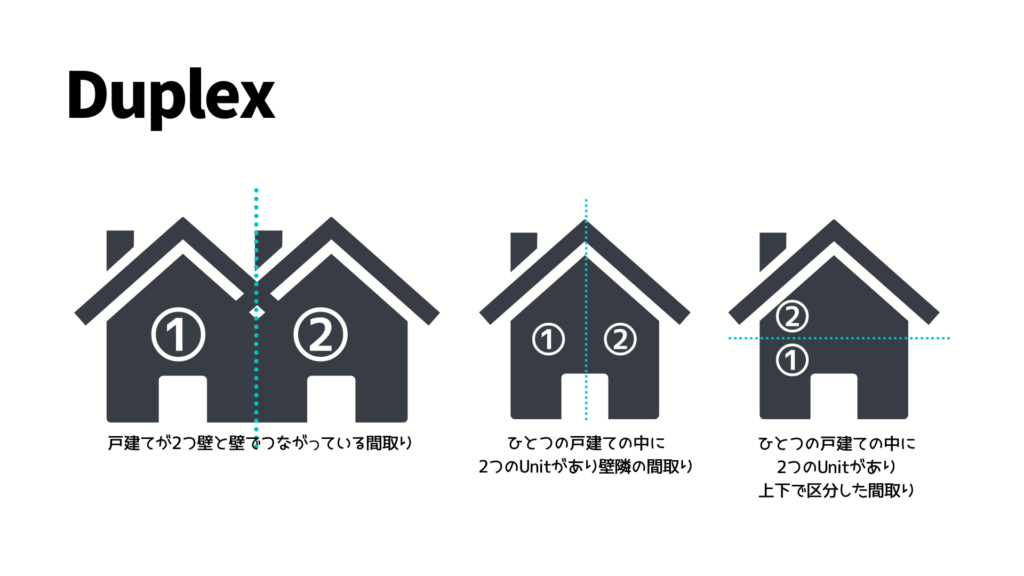

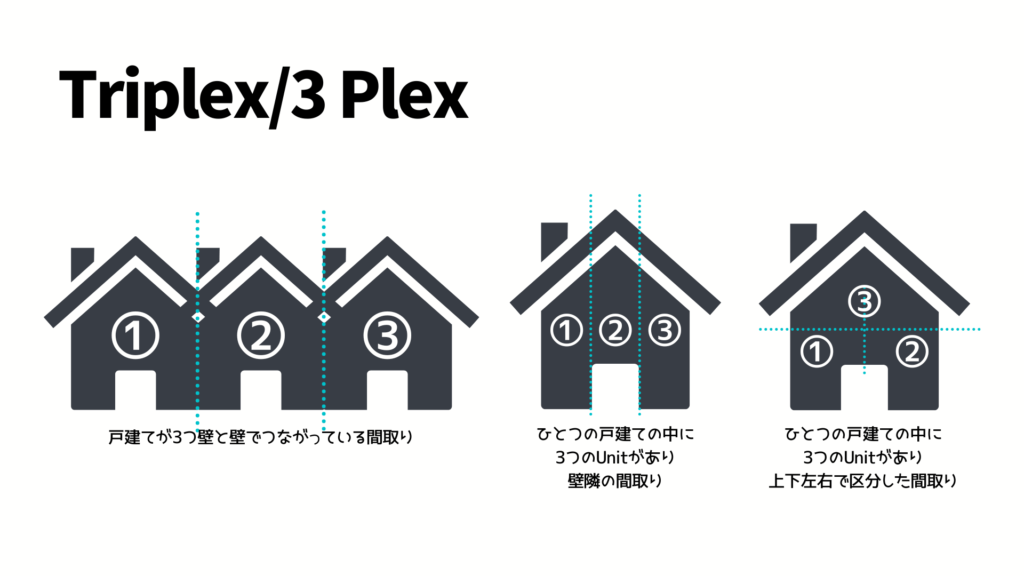

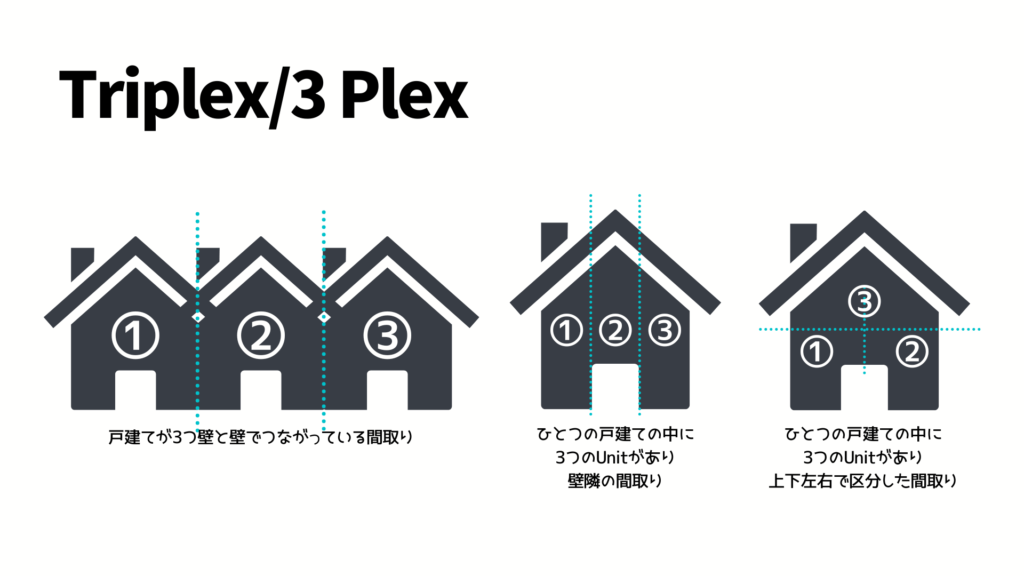

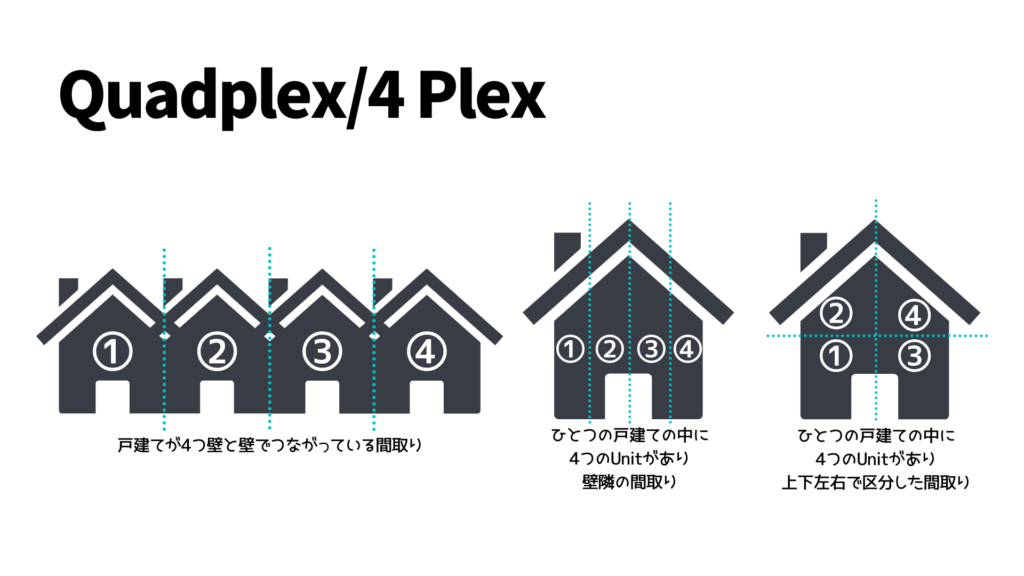

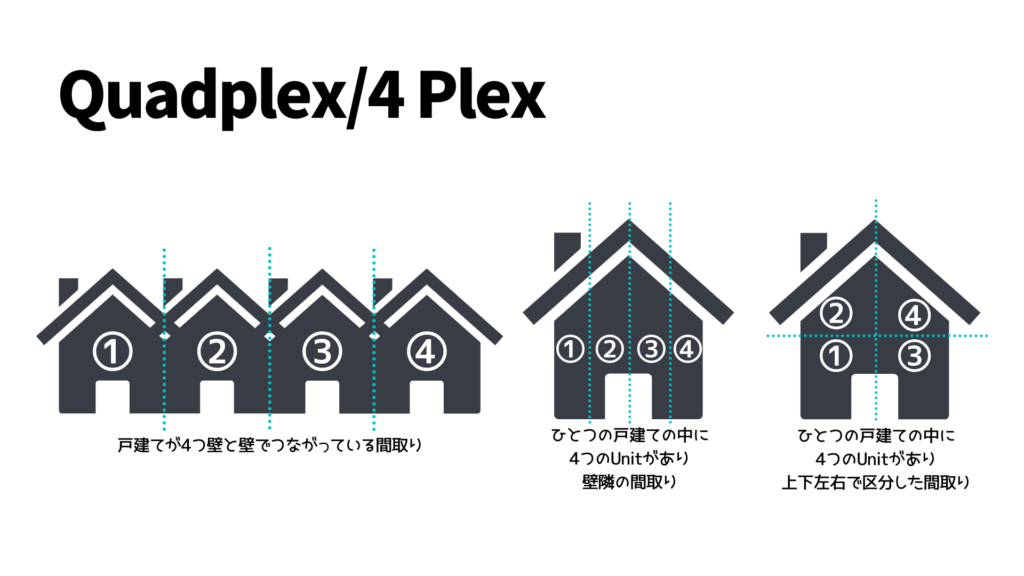

マルチファミリーには大きな家をいくつかに区切ったタイプと、縦割り(Side by side)になっているもの、横割り(Up/Down)になっているものなどがあります。

戸建てとは違い完全に区切られているので、シェアハウスよりもプライバシーが高いのが特徴です。

2世帯住宅(Duplex:デュープレックス)

3世帯住宅(Triplex:トライプレックス/ 3Plex:スリープレックス)

4世帯住宅(Quadplex:クアドプレックス/ 4Plex:フォープレックス)

ハウスハックのベネフィット

それでは、ハウスハックのベネフィットを見てみましょう!

住宅ローン

アメリカ不動産投資に使えるローンは主に下記の3種類です。

- 住宅ローン(自己居住用)

- 住宅ローン(投資物件用)

- コマーシャル住宅ローン(商業用住宅ローン):5世帯以上の集合住宅用

通常、不動産投資目的で物件を購入する場合は、不動産投資用のローンを組まなくてはいけません。

ところがアメリカでは4世帯住宅までなら、その1世帯を自宅として住む(Owner Occupied)条件で購入する場合、①住宅ローン(自己居住用)を使うことができます。

それでは、①自己居住用と②投資物件用の住宅ローンは何が違うのでしょうか?

頭金

不動産投資物件であれば通常25%程度の頭金を用意しなくてはいけません。

しかし自己居住用の住宅ローンの場合、頭金が0%〜20%と初期費用を抑えることができます。

※VAローン0%〜、FHAローン3.5%〜

金利レート

不動産投資用の金利レートは少し高めに設定されています。

ところがハウスハックをする場合には①の自己居住用の住宅ローンが使えるため金利レートが低くなり、毎月のローン支払い額を抑えることができます。

自宅(Owner Occupied)として住むのであれば、このように頭金や金利レートにメリットがあるため、小さな自己資金でスタートすることができます。

また初めて自宅を購入するのであれば、First time home owner制度の恩恵を受けることもできるかもしれません。

大家としての経験

ハウスハックをしながら、大家(不動産投資家)として賃貸経営を学ぶことが出来ます。

もし、Self Management(自主管理)するのであれば、入居者の選定、メンテナンスの手配、入居者のクレーム管理、家賃の収集などがあります。これらを経験として学ぶのもいいと思います。

Property Manager(管理委託業者)を雇うのであれば、上記のような雑用や入居者と直接やりとりすることがなくなるので、ストレスフリーな不動産経営が可能になります。

税金ベネフィット

不動産投資をすると節税になると聞いたことがあるかもしれません。ハウスハックもその例外ではなく、同じように節税の恩恵を受けることができます。

賃貸経営の為に使える必要経費は次のようなもので、控除の対象となります。

- Mortgage Interest(住宅ローン利子)

- Depreciation(減価償却)

- Property Tax(固定資産税)

- Operation Expenses(運営経費:住宅保険、修繕費、光熱費、管理委託費、大型修繕費、等)

ただし自宅用として住んでいる部屋またはUnitは、税金控除の対象にはならない為、Taxリターン(確定申告)は不動産に詳しいCPAに依頼することで、賃貸経営による控除を最大限にすることができます。

ハウスハックの運営の仕方

不動産運営に必要な経費をあらかじめ計算しておく必要があります。

必要経費

- 固定資産税(Property Tax)

- 住宅保険(Home Insurance)

- 修繕積立費(Maintenance & Repairs)

- 大型修繕積立金(CapEx)

- 空室積立金(Vacant Fee)

- 光熱費(Utilities)

- 管理委託費(Property Management Fee)

家賃収入から住宅ローン(固定資産&住宅保険込)と必要経費を引くと毎月のキャッシュフローを出すことができます。

賃貸管理

賃貸として貸し出すので、賃貸運営をしなくてはいけません。

ハウスハックをする際にはセルフマネージメント(自己管理)かプロパティーマネージャー(委託管理)を雇うかの2つの方法があります。

セルフマネージメントは、オーナーが入居者の選定、メンテナンスの手配、入居者のクレーム管理、家賃の収集など、運営のすべてを管理します。

私のおすすめはプロパティーマネージャーを雇って管理する方法です。

多少費用はかかりますが、プロに任せた方が運営上うまくいきます。また、入居者には自分がオーナーであることは言わないほうが無難です。良き隣人として住んでいた方が入居者との関係もうまくいく場合もあります。

色々なハウスハック方法

これまで説明した賃貸として長期運営をする以外にも様々な運営方法があるので紹介します。

- バケーションレンタル

- 不在の間貸し出す

- RV/キャンピングカーに住んで自宅を貸し出す

- ストレージとして貸し出す

- Live in Flip(リブ・イン・フリップ)

① バケーションレンタル(Airbnb等)

代表的なバケーションレンタルのAirbnbを見てみると、多種多様なバケーションレンタルのタイプが出てきます。

- まるまる貸切

- 個室

- シェアルーム

このように自宅の一室を『個室』として、自宅の離れや地下室を『まるまる貸切』や『シェアルーム』として貸し出すことが可能です。

※ バケーションレンタルは州、群、市またはコミュニティーによって規定がありますので、規定に沿って運営する必要があります。

② 不在の間貸し出す

出張の間貸し出す

出張で不在にしている短期間だけ、自宅をバケーションレンタル(Airbnb等)として貸し出します。

シーズン用の別荘を持っている場合、不在にしている方の物件を貸し出す

少しラグジュアリーですが、セカンドホームを持っていたり別荘を持っている場合があります。

Snowbird(スノーバード)とよばれ、 渡り鳥のように過ごしやすい場所を求めて、寒くなると南の州にある別荘で暖かい冬を過ごす為移動する人たちのことを指します。

この別荘またはセカンドホームをバケーションレンタル(Airbnd等)を利用して貸し出します。

このように、自分が住んでいない間にも収入を得ることが出来るんです。

③ RV/キャンピングカーに住んで自宅を貸し出す

少しストイックになりますが、極め技がこちら!

自宅は他人に貸出し、オーナー本人はRVまたはキャンピングカーに住むという究極のハウスハック。

④ ストレージとして貸し出す

余っている部屋や、ガレージ(車庫)をストレージ・ユニット(倉庫)として貸し出す方法。

アメリカ人は長期出張等で出張先に持っていけない荷物や、単に多すぎて家に収まらない荷物などを、ストレージ・ユニット(倉庫)を借りて収納している方が多くみられるため、ストレージを貸し出すことで収入を得ることが出来ます。

他にも、あまった駐車場スペースを貸し出すこともできます。

⑤ Live in Flip

安くマイホームを購入してFlip(リノベーション)し、購入した時よりも高い価格で売却する。

過去5年間の内、2年以上住んでいれば不動産売却によるキャピタルゲインがTAXフリーになるベネフィット

Taxリターンをシングルで申告している場合:$250,000まで免税

Taxリターンを夫婦合算で申告している場合:$500,000まで免税

この方法を何度も繰り返すことで、ゆっくりそして確実に不動産で資産形成をすることが可能になります。

このように、アイディア次第でマイホームをキャッシュマシーンにできる様々なハウスハックが生み出せます。

私の好きなBiggerPocketsで、今はBiggerPockets MoneyのホストのMindyがゲスト出演していた昔のエピソードがとても参考になるので、ぜひご覧になってください。(みんな若い!)

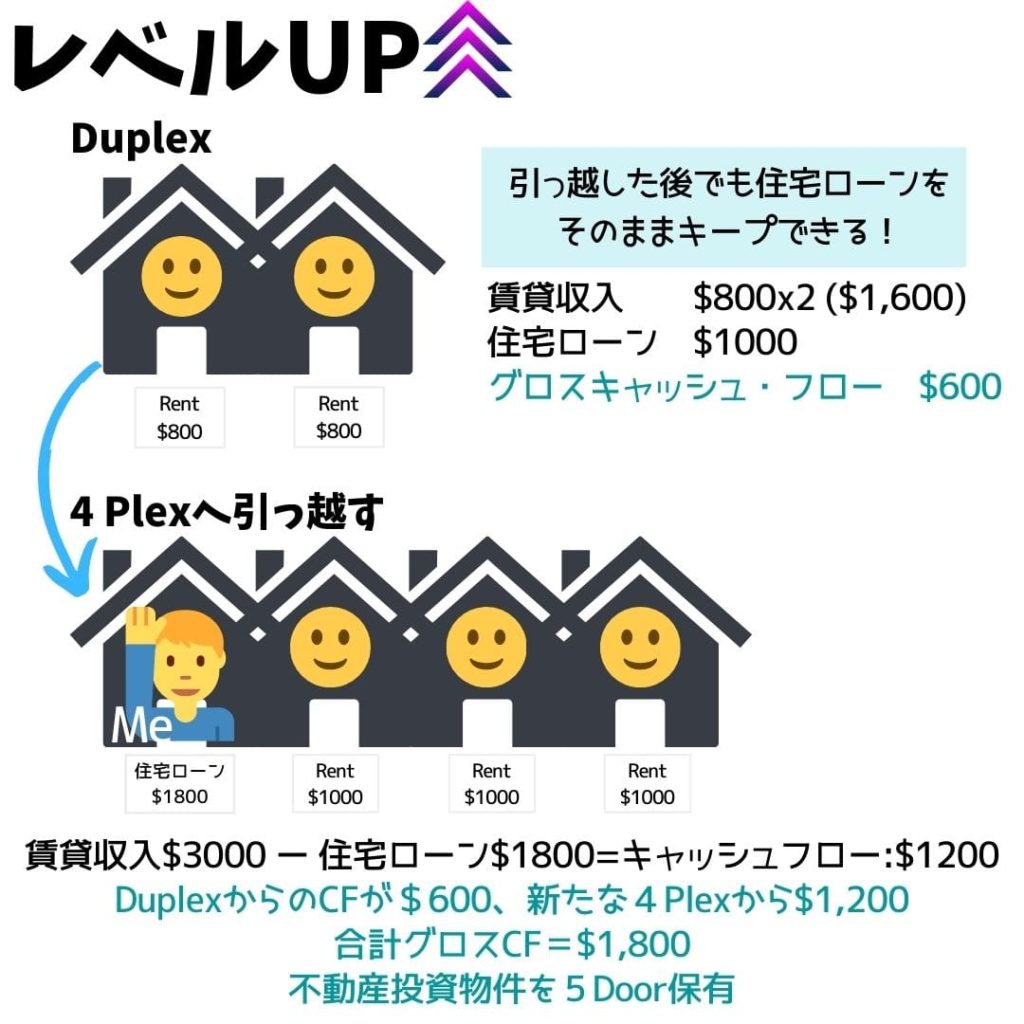

レベルアップ

結婚して家族が増えたら?

転勤になったら?

新たにマイホームが欲しくなったら?

『マイホーム=一生住む』という概念がないアメリカ。

ハウスハックをしていても同じことが言えます!

ライフイベントやライフスタイルに合わせて、マイホーム(不動産投資)をレベルアップ、さらに資産を増やすことができる方法があるんです。

次のマイホームを購入して引っ越す

家族が増えたら新たにマイホームを購入してプライバシーの高い戸建てまたはコンドーに住むも良し。

またハウスハックをするも良し!

もちろんこの場合もマイホームの購入なので住宅ローンの金利は安く、頭金も抑えることができます。

ハウスハック運営していた物件のその後

この場合2つの選択肢があります。

- 引き続き賃貸運営を続ける

- 売却する

① 引き続き賃貸運営を続ける

不動産運営がうまく出来ている場合には、そのまま賃貸物件として運営を続けることをお勧めします。

引っ越して投資物件となった場合であっても、マイホーム用として利用した住宅ローン(自己居住用)をそのまま引き継げる!

安定した収入と返済能力があり融資機関に資格があると認められれば、個人で最大10件の住宅ローンを組むことが可能。

さらに、もともとマイホームとして住んでいた部屋やユニットを、その後賃貸へ切り替えることでさらにキャッシュフローが生まれます。

※コンセプトをわかりやすくするために、Net Operation Expenses(必要運営経費)を省いたグロスキャッシュフローで説明しています。

以前住んでいたDuplexからのグロスキャッシュフローが$600。新たに引っ越した4plexがグロスグロスキャッシュフロー$1200+居住費無料。トータル5ユニットを不動産運営してグロスキャッシュフローが$1800。

このようにハウスハックを何度も繰り返し、うまく運営すれば少ない自己資金でも不動産資産を築き上げる事ができる、まさしくアメリカンドリームですね。

② 売却する

様々な理由で売却をすることも視野に入れます。

先に挙げたように自宅として住んでいた部分は250/500ルールを使うことが出来ますが、その場合に注意しておきたい事は賃貸収入を得ていた建物部分にはキャピタルゲインの税率が変わってきます。またDepreciation Recapture(減価償却償還)といって、減価償却で節税した分の利益に対して、売却時に課税される制度です。

そこで1031(テンサーティーワン)エクスチェンジと言って、同種の投資用不動産を売却し、その売却代金で別の投資用不動産を購入することで、キャピタルゲインとDepreciation Recaptureに対する税金を先延ばしできる制度があります。

現在このベネフィットの見直しが行われています。不動産投資家にとってこの見直しは今後の運営に大きく関わることなので今後の動きに注目です。

売却する前にまず不動産に詳しいCPAに相談をし、売却後はCPAを通してTax Returnすることをお勧めします。CPAを雇うのは費用がかかりますが、総合的にみると不動産に詳しいCPAを雇うことでさらに大きな節税効果になります。

まとめ

初心者でも少ない自己資金を使って不動産で資産形成ができる究極のハウスハック!

ハウスハックにも多種多様な方法があり、自分のライフスタイルに合った方法を見つけ実行することで、固定費の中で一番高い住居費を抑えることが可能になります。

実際我が家でも、独身時代にはシェアハウスでハウスハックをしてきました。

また、将来子ども達が進学するのであれば、不動産を購入してハウスハックして欲しいです。それほどハウスハックは資産形成に大変優れた戦略だと確信しています。

この記事が少しでもお役に立てれば幸いです!

ハウスハッキングをもっと詳しく学ぶのにおすすめなのがこちらの本

ミリタリーならやるべき!ハウスハッキング戦略はこちらの本がおすすめ

免責事項(ファイナンス関連)筆者は金融アドバイザーではありません。本ブログの情報は、信頼性の高い情報源に基づき、筆者の個人的な見解や経験を交えて提供していますが、すべての方に適するものではありません。ファイナンスやライフプランは人それぞれ異なりますので、最終的な判断は必ずご自身の責任で行ってください。必要に応じて、専門家へのご相談をおすすめします。本ブログは情報提供のみを目的としており、特定の金融商品や投資戦略を推奨するものではありません。

コメント(ニックネームで投稿)