るうママ

るうママこんにちは、るうママです!

アメリカ在住、株式投資と不動産投資をで資産形成&運用し、2023年に経済的自立(FI)を達成しました。我が家の経験を踏まえて学びをアウトプットしています。

よくアメリカの不動産投資家の間では不動産投資はI.D.E.A.L(理想的)だと言われています。

アメリカの不動産市場で投資を検討する際に何を期待できるのか、そしてI.D.E.A.Lがどのように投資家にとって理想的な選択肢となるのか、アメリカ不動産投資に関心がある方に向けた記事です。

アメリカ不動産投資はI.D.E.A.L(理想的)

このI.D.E.A.L(理想的)とは下記の英単語の頭文字を取ったものです。

- Income (収入、インカムゲイン)

- Depreciation(減価償却)

- Equity(含み資産)

- Appreciation(資産価値の上昇)

- Leverage(レバレッジ、テコの原理)

それではこのI.D.E.A.L(理想的)の中身を一つ一つ見ていきましょう。

Income (家賃収入・インカムゲイン)

ご存知の通り、不動産投資では安定したIncome(家賃収入・インカムゲイン)が得られます。

不動産物件を賃貸として貸し出すことで、毎月テナントがレントを払い、大家である私たちには安定した家賃収入が長期的に得られます。

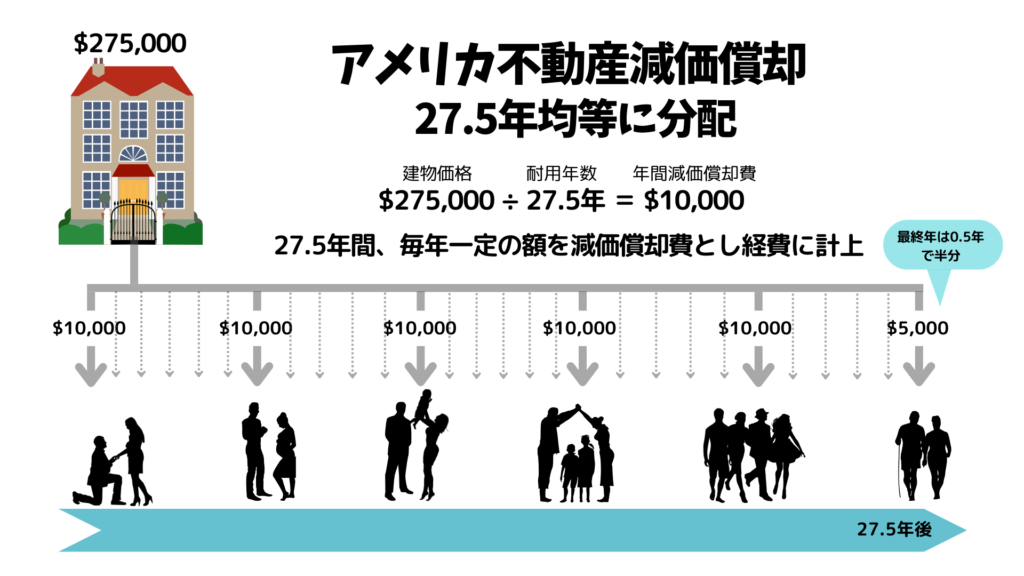

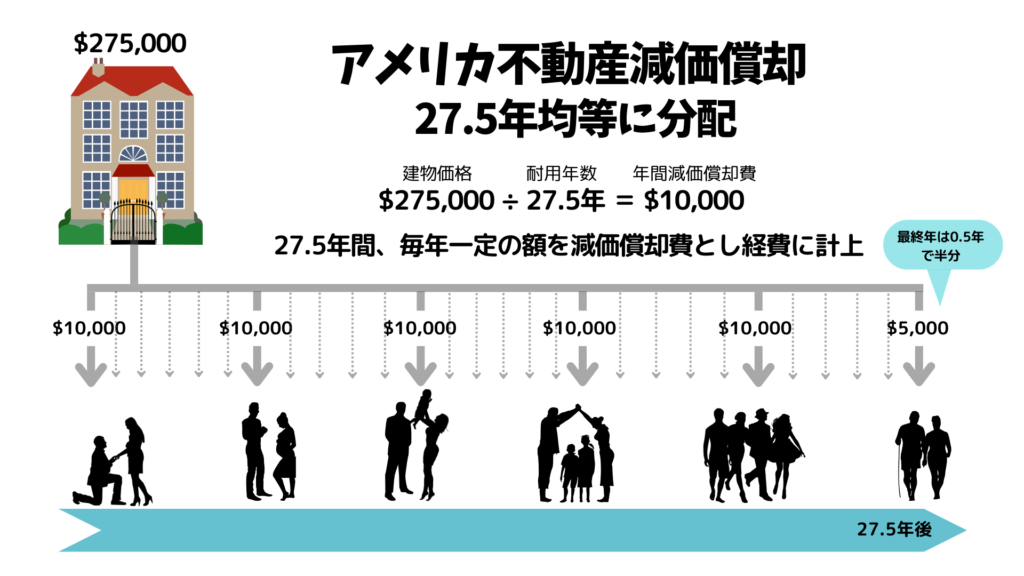

Depreciation(減価償却)

不動産投資は多くの節税効果があると言われていますが、その中でも最も優れた税制優遇措置はこのDepriciation(減価償却)であると言われています。

不動産は時間とともに劣化するというアメリカ国税庁の考えから、建物価格部分に税制上の耐用年数が次のように定められています。

※土地は減価償却対象外です。

アメリカ不動産の耐用年数

住宅用物件は27.5年

商業用物件は39年

つまり建物価格部分を、購入した年から27.5年間、毎年経費として償却できます。

これはペーパーロスとも呼ばれ、実際には収入がプラスの場合でも課税所得から毎年減価償却として差し引くことが可能になります。

例) 戸建てを購入しその建物価格が$300,000、年間$30,000の賃貸収入があり、Federal Income Taxブラケットが24%の場合

減価償却がない場合には

$30,000 x 24% = $7,200

減価償却が使える場合には

年間減価償却費:$300,000 ÷ 27.5年 = $10,909

課税所得:$30,000 – $10,909 = $19,091

所得税:$19,091 x 24% = $4,581

この例では$2,619節税することができました。

特に経費として使ったわけではなく、ただ賃貸物件を所有し運営していただけでもらえる税制優遇措置です。

また、Real Estate Professionalのステータスが認められると、減価償却費とその他経費を合わせて会計上赤字になった場合には、給与所得からも差し引くことができさらなる節税効果につながります。

Taxベネフィットをわかりやすく説明する、おすすめのYoutube動画

Equity(含み資産)

不動産は大きな買い物なので、大抵の場合には住宅ローンを組んで購入しますね。

大家は毎月テナントから家賃を徴収し、その一部を住宅ローンの返済に充てます。

つまりテナントは大家の代わりに住宅ローンを返済しているのです。

大家はこの不動産という名の貯蓄口座に強制的に毎月貯金をすることで、元本を返済し、Equity(含み益)がどんどん増えていきます。

Appreciation(資産価値の上昇)

Source:FRED

過去のデータからもアメリカ不動産は資産価値が年々上昇することが証明されています。

またこのAppreciationには2つのタイプがあります。

① Passive Appreciation

日本で生まれ育った私たちには、不動産の資産価値が上がるという仕組みはイメージしにくいものなのですが、アメリカ不動産の場合はきちんと手入れをしていれば時間とともに不動産の資産価値が上がっていきます。

この上昇率はその不動産物件のあるマーケット(場所)に大きく関係してきます。不動産は動きませんので、物件の場所選びはとても重要なポイントです。

これをPassive Appreciation(パッシブ・アプリシエーション)と呼びます。他にもNatural Appreciation(ナチュラル・アプリシエーション)と言ったりもします。

② Active Appreciation

Active Appreciation(アクティブ・アプリシエーション)またはForced Appreciation(フォースド・アプリシエーション)とも呼びます。

先にあげたPassive Appreciationとは打って変わって、Active Appreciationの資産価値の上昇には下記の2つの要因があります。

1. 家をディスカウントで購入する

つまり価値のある物件を安く購入するということです。

例えば、$170,000で物件を購入しAppraisal(リセールバリュー)鑑定をしたら$200,000であった。

これは購入したその瞬間から$30,000の含み益が出来たことになります。

不動産物件を購入するにはどれだけ安く購入するかがとても重要です。

2. リノベーションをして価値を上げる

家主がアクションを起こすことによって得られる資産価値の上昇です。

これをわかりやすく説明するとHGTVで有名なフリップですが、完全にフリップせずとも部分リノベーションなど少し手を掛けてあげるだけで資産価値が上がります。

- キッチンリモデル

- 外観の修繕

- 室内ペイント

- バスルームリモデル

- 部屋を増設‥‥などなど

戸建ての場合には周辺物件の価格がどうしても大きく関係してきます。アップグレードのやりすぎにも注意しながら、適度なバランスを取って家の価値を上げていきます。

商業不動産の場合にはリノベーションにより快適な環境を提供できれば、テナントを引きつけ家賃の引き上げにつながります。家賃収入が増えれば確実に物件の資産価値が上がります。

Leverage(レバレッジ・テコの原理)

不動産投資の魅力はレバレッジを使って物件を購入することができるところです。

株式投資の場合は自分の手持ち金(軍資金)を使って株を買いますね。

ところが不動産投資の場合には軍資金が少なくても、足りない分は金融機関から借りて物件を購入が可能です。

例)

レバレッジを使わず現金で購入する場合は、頑張って$100,000貯めても家を1軒しか買うことができません。

ところが、レバレッジを使えば同じ$100,000でも5軒家を買うことができます。

からくりは不動産ローンを使って購入する場合には頭金を20%入れる必要があるため。$100,000 x 20%=$20,000。つまり1軒毎に$20,000頭金が必要なので$100,000現金があったら5軒購入可能になります。

先にあげたIncome、Depreciation、Equity、Appreciationの利益が、同じ手持ち金$100,000でも5倍の力で働かせることができるようになります。

※コンセプトをわかりやすく説明する為に$100,000の物件、クロージング費を省いたものを例にしています。あしからず^^;

このレバレッジの賭け具合は各投資家がどれくらいのリスクを取れるかで決まってきます。中にはレバレッジをあまりにも掛けすぎて失敗する投資家ももちろんいます。

しっかり計算して吟味し、利益を生み出す物件を購入するのが最大のポイントです。

我が家の場合もレバレッジを使って不動産投資をしていますが、負債額が大きくなりすぎないようにうまく調整しながら、何かあっても焦らないように不動産投資用貯金も毎月貯めています。

まとめ

今回の記事ではアメリカ不動産投資はIDEAL(理想的)と言う話をしました。

おさらい!

I.D.E.A.L(理想的)とは下記の英単語の頭文字を取ったもの。

- Income (収入、インカムゲイン)

- Depreciation(減価償却)

- Equity(含み資産)

- Appreciation(資産価値の上昇)

- Leverage(レバレッジ、テコの原理)

アメリカ不動産はこの5つのベネフィットをうまく利用することで安定的な利益を長期的に生み出す素晴らしい投資方法となります。

不動産投資は株式投資とは違い、始める前により多くの準備が必要です。また完全な不労所得ではなくビジネスとして運営するので、常に戦略を練って行動する必要があります。

ビジネスがうまく波に乗れば、ほとんど何もしなくても利益を得ることはできますが、常に努力が必要な投資方法となります。逆に言えば、ある程度自分でコントロールが出来るのでとてもやりがいのある投資です。

不動産投資は人によって合う、合わないがありますので、よく勉強しさらに行動に移していうことでアメリカでナンバーワンと呼ばれる不動産投資の醍醐味を味わうことが出来るようになります。

不動産投資初心者におすすめの本をこちらに紹介しておきます。

単語の意味から細かく説明しているので初心者の方にはわかりやすい内容となっています。

不動産投資を始めるのに一番入りやすい方法はハウスハックと言われています。ハウスハックについて説明した記事もぜひ一緒に読んでみてください。

Disclaimer: 筆者はファイナンシャルアドバイザーではありません。このブログで提供される情報は、信頼性の高い情報源から収集し、個人的な見解や経験の上で執筆していますが、すべての読者様に適用できるとは限りません。読者様は自己責任で判断し、必要に応じて専門家にご相談ください。