るうママ

るうママアメリカ不動産投資を始めたいけど、どうやって利益が出る物件か判断するの?

安定的な資産運用ができると魅力のアメリカ不動産投資。

でも不動産投資には専門知識が必要なのも事実です。

- どんな物件を買ったらいいのか分からない人

- 利益が出る物件か簡単に分析したい人

アメリカ不動産投資家で1%ルールを知らない人はいないと言っても過言ではないほど、投資物件として利益を出せるか見極めるために使える簡単なルールです。

今回はアメリカ不動産投資で簡単にDeal(ディール) かどうかを判断できる1%ルールについて説明します。

1%ルールが何か、どのようにして計算するのか、そしてなぜ投資物件を分析するのに便利なのかを見ていきましょう。

1%ルールってなに?

不動産投資をする上で一番重要なのが、その物件がお金を生み出してくれるかどうかです。

大切なお金を投資するからには、失敗はしたくないですよね?

不動産投資をしていると多くの不動産物件からDealを見つけなくてはいけません。でも物件のひとつひとつを細かく分析しているといくら時間があっても足りなくなってしまいます。

そんな時に、この1%ルールを使えば、瞬時にその物件が良いか悪いかを見極めることが可能になります。

毎月の賃貸料が物件購入価格(諸費用込)の1%以上になれば良い投資と呼ばれています。

それではもう少し詳しく見ていきましょう。

どうやって計算するの?

下記の例を見ながら実際に比べてみましょう。

例1)

- $95,000(諸費用込)の家を見つけた

- リノベーションに$5,000かかる

- トータルで$100,000必要

$100,000 x 0.01= $1,000

この場合、$100,000の1%は$1,000なので、毎月の賃貸料が$1,000以上あれば良い投資物件となる。

例2)

- $180,000(諸費用込)の家を見つけた

- リノベーションに$20,000かかる

- トータルで$200,000必要

$200,000 x 0.01 = $2,000

この場合、$200,000の1%は$2,000なので、毎月の賃貸料が$2,000以上あれば良い投資物件となる。

例3)

- $280,000(諸費用込)の家を見つけた

- リノベーションに$20,000かかる

- トータルで$300,000必要

$300,000 x 0.01 = $3,000

この場合、$300,000の1%は$3,000なので、毎月の賃貸料が$3,000以上あれば良い投資物件となる。

ところが物件が立地する地域の平均賃貸料は$2,000である。そのため、この物件は利益が出ない、または出にくいと分析できる。

いかがでしょうか?とても簡単に計算できましたね!

まずは賃貸料をリサーチ

まず1%ルールを知るためには、投資したい地域の賃貸料を把握していなくてはいけません。

ご存知のように、同じアメリカでも不動産が高価格で取引される地域もあれば、格安で取引される地域もあります。

カリフォルニア州で1%ルールを使って投資物件を探すと、いつまでたってもDealを見つけることが出来ないかもしれません。

場所が変わって中西部の州だと1%、もしかすると2%、3%の物件を見つけることが出来るかもしれません。

不動産物件が高価格にお住まいの方は、他の地域への投資(Long Distance Real Estate Investing) を考えるのもありだと思います。

では、どのように地域の賃貸料を調べる事ができるでしょうか?

私は以下のツールを使ってマーケティングをしています。

それぞれのサイトまたはアプリで投資したい地域のFor Rent(賃貸募集)を探すと、賃貸料の平均が見えてきます。

そこからさらに不動産物件のタイプ別に細かくリサーチしていきます。

- 部屋数・バスルームの数ごとの賃貸料の平均

- 戸建て・集合住宅・アパートの賃貸料の平均

- 上記を踏まえ、地域属性ごとの賃貸料の平均

賃貸料を把握すると、物件の購入予算額も見えてくるので、その金額に合わせて物件を絞り込むことができます。

例)

投資したい地域の3ベッド・2バスルーム戸建ての平均賃貸料が$1,300であれば$130,000以下の物件に絞り込むことができます

ところが、不動産には地域の属性やその他の要素が大きく影響するため、1%ルールが絶対だというわけではありません。難しいですね・・・。

それでも多くの不動産投資家が1%ルールを使っているのは、その物件がキャッシュフローを生み出すかを瞬時に見極めることが可能になるからです。

その他の要素を加え詳しく分析

1%ルールに見合った物件を絞り込んだら、さらにその他の要素を加えもう少し詳しく分析していきます。

Operation Expenses(運営費)

不動産投資を分析するにはOperation Expenses(運営費)を計算する必要があります。

Property Tax (固定資産税)

不動産を持っていると必ず固定資産税を納める必要があります。

年間の固定資産税を12ヶ月で割って毎月の運営費とします。

Insurance (住宅保険)

住宅ローンを組んでいれば必ず住宅保険に加入する必要があります。(日本だと火災保険)

税金と同じく年間の保険額を12ヶ月で割って毎月の運営費とします。

Property Management Fee(不動産管理費)

不動産管理会社を雇わない「セルフマネージメント」をする場合を除き、賃貸収入の約10%が経費として出ていきます。

不動産管理会社のサービスに含まれるものは:

- テナント(入居者)の募集&選別&決定

- 賃貸契約の手続き(新規・更新・終了)

- 家賃集金

- テナントとの連絡

- メンテナンス全般

先に述べたように、セルフマネージメントで不動産管理を全て自分達で管理することも可能なのですが、24時間365日いつ問題が起こるか分からないのが大家業。これが嫌で大家にはなりたくないという人はとても多いです。

不動産管理会社に業務を委託してストレスフリーな不動産投資がおすすめです。

Maintenance Fee(修繕費)

メンテナンス費は各物件によって変わってきます。

物件が築浅であれば、メンテナンス費用があまり掛かりません。反対に古い物件になると修繕費を多く見積もっておくと良いでしょう。

賃貸料の5%〜で計算して積み立て、小さな修理が必要になった時にすぐにでも修理対応ができるようにします。

Capital Expenses(大型修繕費)

上記のメンテナンス費と分けて積み立てるのが、このCapEx:キャペックス(大型修繕費)。

エアコン、ヒーター、大型家電、屋根等、建物を維持する為に必要な費用を積み立てます。(こちらもメンテナンス費と同様で、物件の築年数によって%を変えます)

Vacant Fee (空室費)

空室になった場合でも、大家は住宅ローン、光熱費等を支払わなくてはいけません。

また賃貸物件を次のテナントに貸し出せるように原状回復する費用を用意しておく必要があります。

空室は必ずおこるので必ず経費として組み込む必要があります。

不動産を運営する上で空室のリスクは必要不可欠な経費として毎月賃貸収入の5%を積み立てます。(物件の稼働率によって%を変えます)

Mortgage Payment(住宅ローン)

不動産投資は大抵の場合、金融機関等から融資を受けて購入するため、毎月住宅ローン(Principal & Interest payment (P&I))の支払いが発生します。

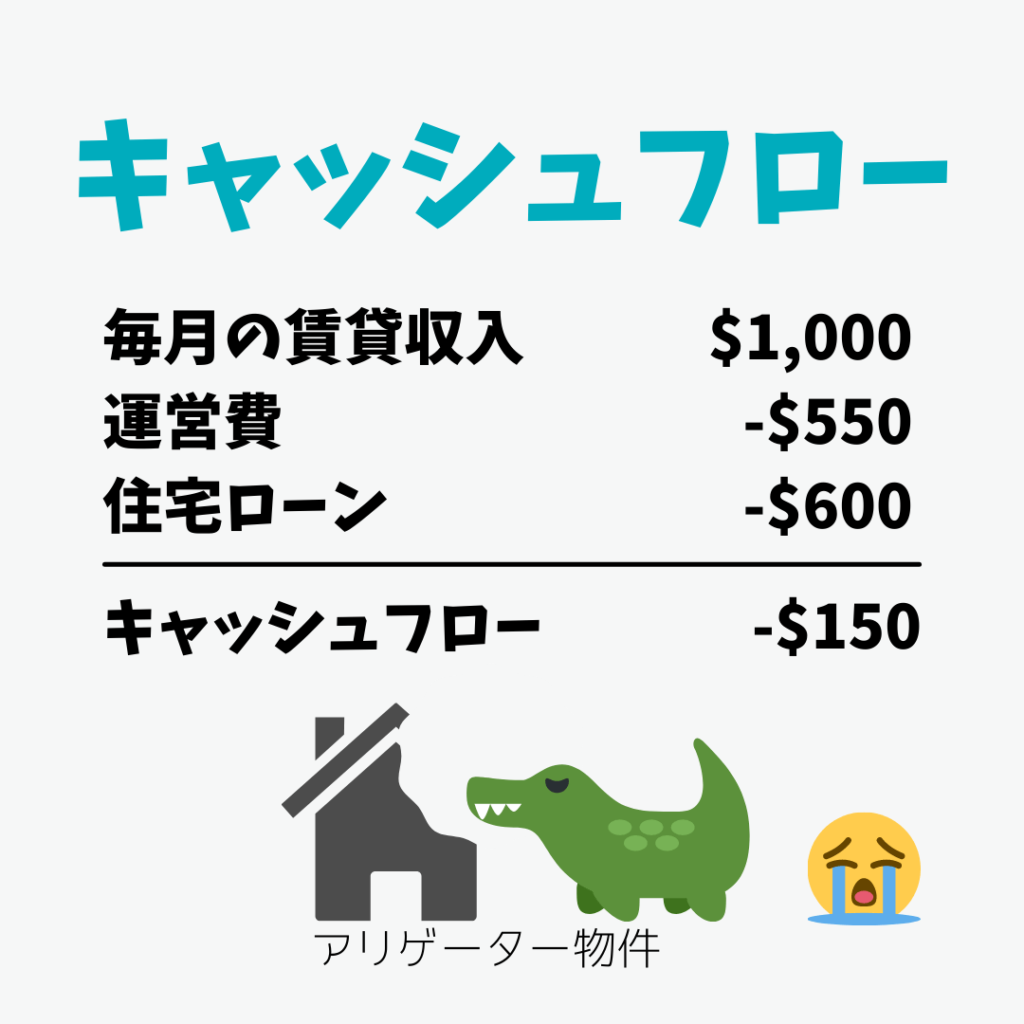

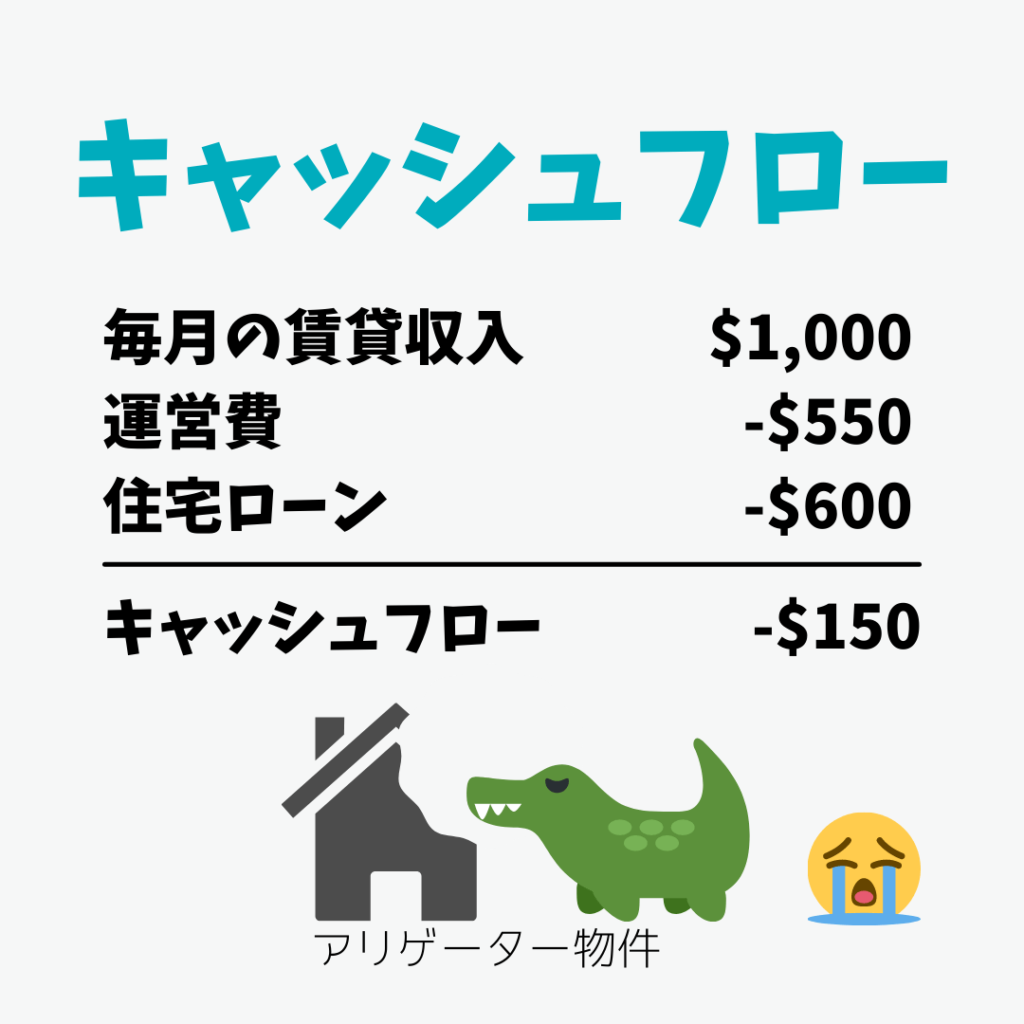

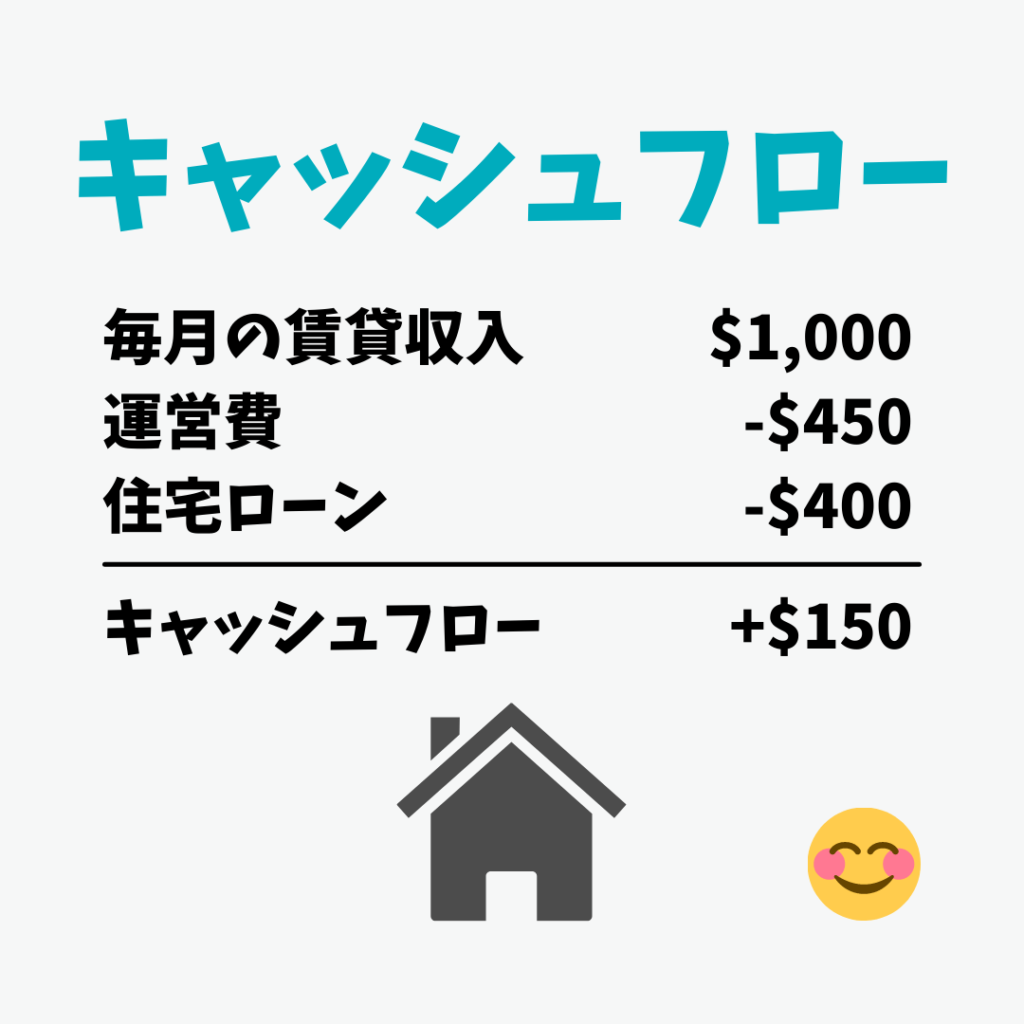

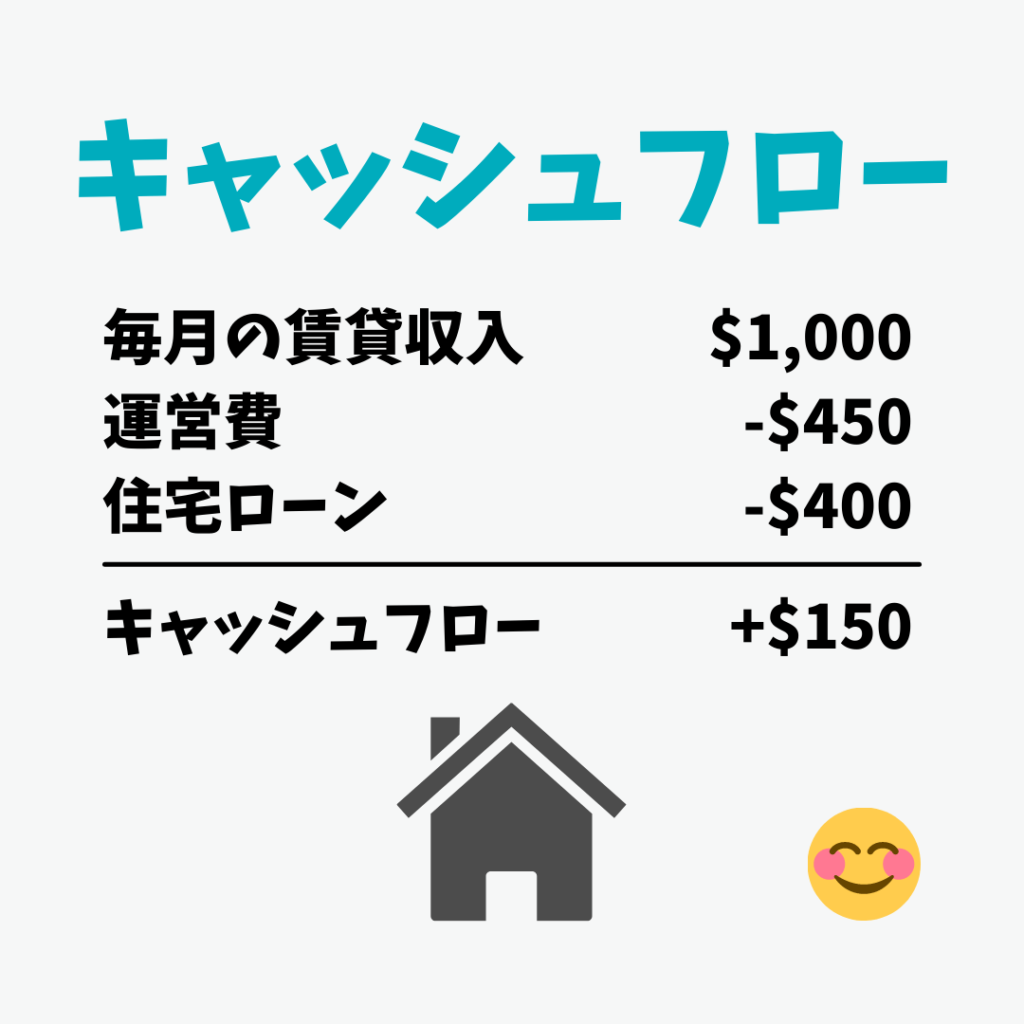

Cash Flow(キャッシュフロー)

賃貸収入から全ての経費を差し引いた額がキャッシュフロー(運用益)です。

よく周りで大家業をして失敗した話を聞いたことはありませんか?

これは上記の必要経費を考えず不動産運営をした事が失敗の大きな原因です。

家賃から住宅ローンを引いただけの差額をキャッシュフローと見越し、住宅ローンより賃貸料が大きいから利益があると勘違しているパターンです。

不動産投資に必要な運営費をきちんと計算していないため、問題が出た時に対応出来なくなってしまいます。

1%ルールをクリアする物件を購入した場合でも、固定資産税が高い地域や、災害が多い地域であれば住宅保険が高くなり、さらに住宅ローンの金利が高くなると、キャッシュフローがマイナスになる場合もあります。

Buy&Hold投資家にとって、全ての経費を差し引いてもプラスのキャッシュフローになる場合は良い投資になります。

もし1%ルールに当てはまらない場合でも、うまく分析&行動すればプラスキャッシュフローに変えることも可能になります。

我が家もマイナスキャッシュフローの物件をプラス物件に変える事が出来ました。

まとめ

不動産投資をするとより多くの物件をより早く分析する能力が試されます。

特に現在、在庫不足が続くアメリカ不動産では、マーケットに物件が出てくると1日も経たずに売れてしまうことがよく見られます。

こんな時に、多くの不動産物件をひとつひとつ分析していると、いつの間にかに契約済みになり、大きなチャンスを逃してしまうかもしれませんね。

この1%ルールを使えば、瞬時にその物件が良いか悪いかを見極めることが可能になります。

1%ルールに合う物件であれば、そこからさらに分析して、プラスキャッシュフローになれば良い投資となります!

不動産投資の分析方法にはCash on Cash ReturnやCap Rateなど他にも色々あります。この記事では簡単に分析ができる1%ルールを説明しました。

プラスキャッシュフロー物件(キャッシュマシーン)を増やしていくことで賃貸収入が増え、Financial Independence(FI)にどんどん近くなりますね。

一緒に不動産投資でFIを目指しましょう!

私たちが不動産投資物件を買う為に参考にした本はこちらです。

アメリカで不動産投資といえばBiggerPockets!ブランドン・ターナー著書の『The Book on Rental Property Investing』はアメリカ不動産投資のノウハウがとても分かりやすく書かれています。ぜひ参考にしてみてください↓↓↓

そして、私の大好きなコーチこと、チャド・カーソン著書の2冊も大変おすすめです!↓↓↓