るうママ

るうママこんにちは!るうママです!アメリカでFIRE目指しています!

アメリカで不動産投資(Buy & Hold)を本格的に始めて6年目。るう家の所有する不動産物件をDOORごとに紹介しています。

我が家の所有する不動産物件を各DOORごとに紹介します。この記事ではDOOR No.1について。

DOOR No.1

この物件はるう家がまだ不動産投資を始める前の2013年に自宅用として新築で購入した物件です。アメリカ南部の小さな町、土地柄も良く、学区も良い地域に立地しています。

- 新興住宅地の新築物件

- 建物面積:2020 Sqft

- 間取り:3ベッド・2.5バスルーム + ボーナスロフトルーム、庭付き一戸建て

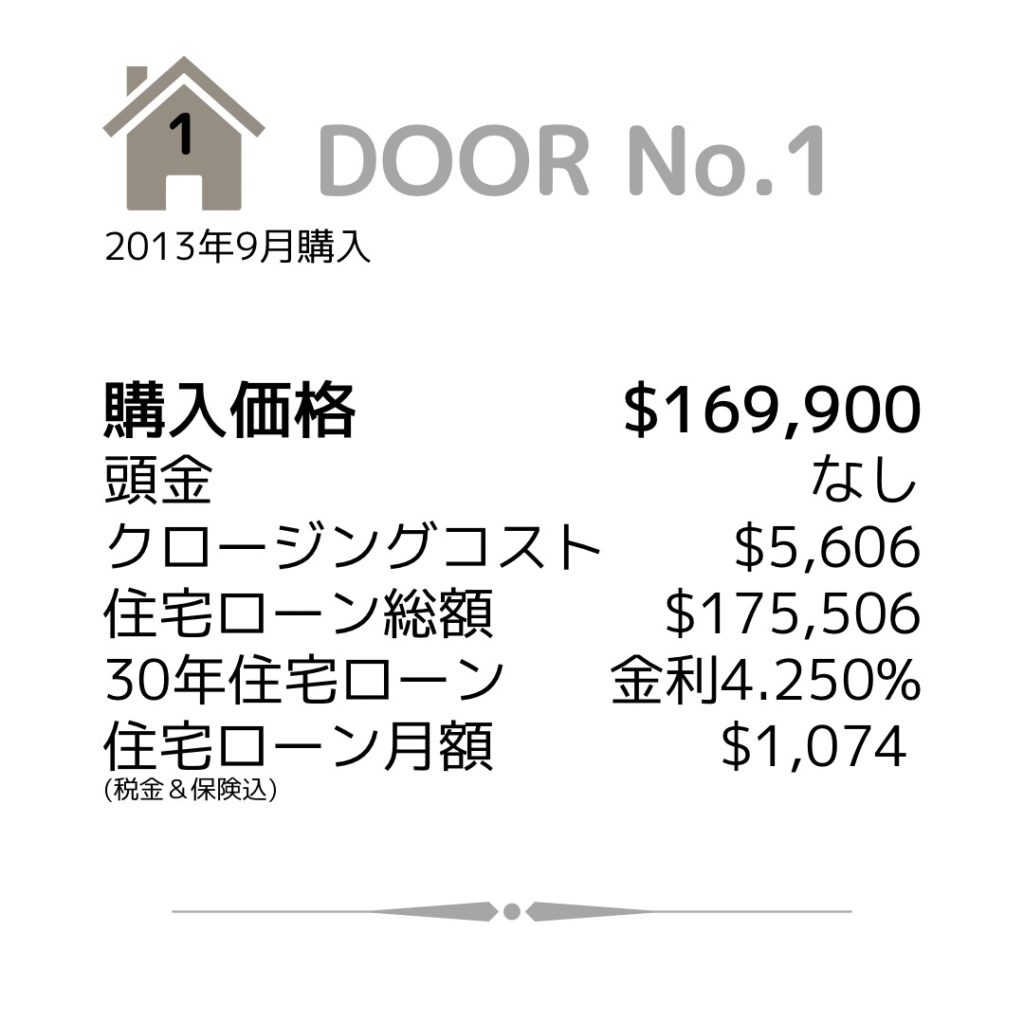

購入費用

VAローンという軍人・退役軍人向けの住宅ローンで購入しました。VAローンの最大のベネフィットは頭金なしで購入が可能な事です。クロージングコストも全て込み込みローンの為、事前購入資金はゼロでした。

通常アメリカで家を買う場合、不動産購入価格に合わせて頭金を用意する必要があります。FHAローンだと3%、通常は20%が妥当な頭金になります。

購入後わずか6ヶ月で国外異動命令が出て、賃貸へと変更した物件です。

賃貸として運用

プロパティーマネージャー(不動産管理会社)に賃貸運営を委託し、国外駐屯地へと移動。賃貸運営を自分達でする事ももちろん可能なのですが、私たちはストレスフリーな大家業を求めて、毎回プロパティーマネージャーを使っています。これで地球の裏側で時差があっても対応が可能になります。

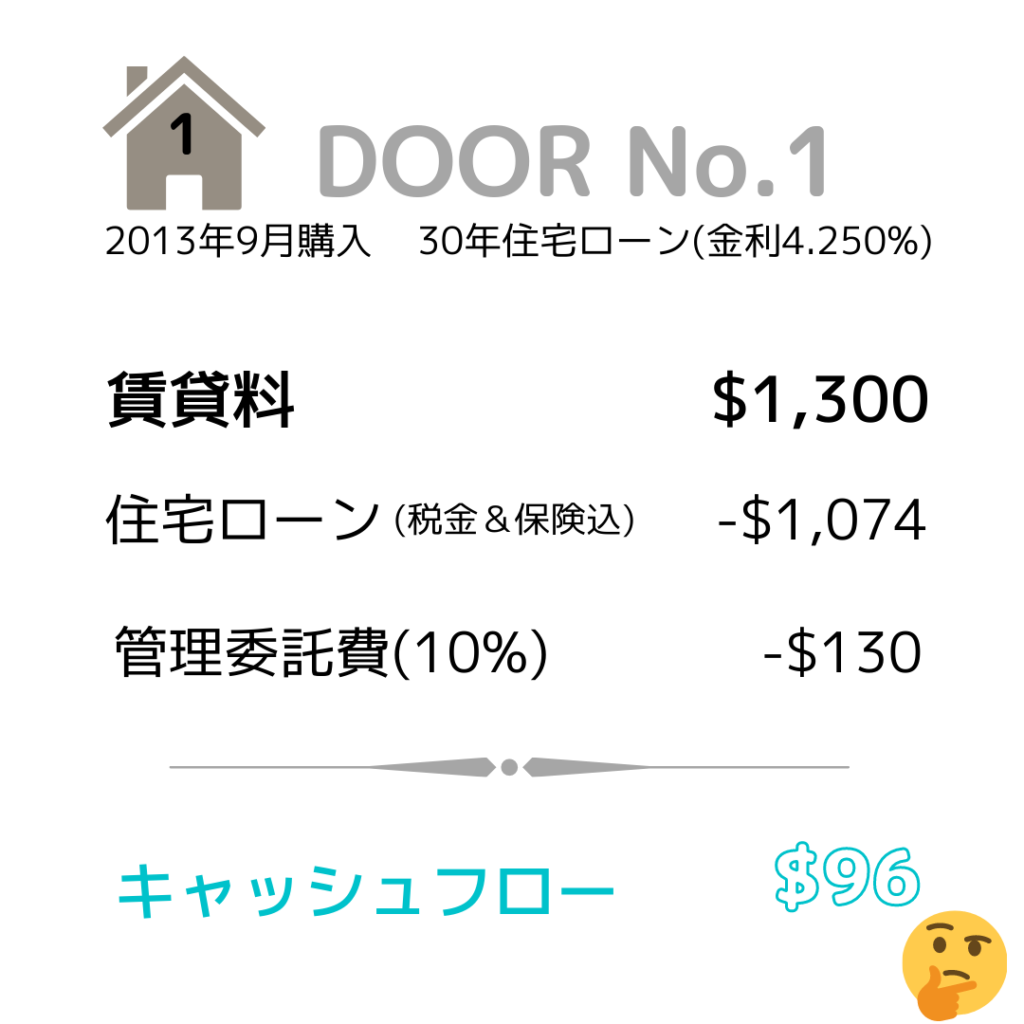

2014年〜2017年の不動産運営

DOOR No. 1の不動産運用内訳

やったー!差額がプラス96ドルになったよ!

・・・違うんです!

これ↑↑↑が初心者大家が犯す間違いなのです!

お気づきでしょうか?上記に賃貸物件として運営する為に必要な経費が含まれていません。この当時は賃貸料96ドルプラスなので不動産運営も上手くいっていると勘違いしていました。

不動産賃貸運営をするには必ず下記のOperation Expenses(経費)を含んだ計算をする必要があります。

Operation Expenses(運営経費)

- Property Management Fee (不動産管理費)

- Maintenance Fee (修繕費)

- Capital Expenses (大型修繕費)

- Vacant Fee (空室費)

- HOA (共益費)

- Lawn Care・Snow Removal (芝管理費・除雪作業費)

- Utilities (光熱費)

- その他の運営に必要な経費

Operation Expenses (運営経費)なしの差額がプラス96ドルだと、完全にマイナス運営のアリゲーター物件(利益を食いつくす)とまではいかないのですが、上記の経費を予備費として準備しておかないと、修理や空室になった場合に四苦八苦してしまいます。

そして最悪場合にはForclosure(フォークロージャー)・不動産差押えに追いやられます(つД`)ノ

FIREムーブメントを開始した2017年に家計見直しをした際、どのようにしたら不動産運営をうまく出来るか考え、売るべきかそのまま賃貸物件として運営するか悩みました。

この物件は立地もかなりよく、これから発展する地域で高スコアの学区内にあったので売却せずこのまま賃貸としてキープしようと決断。

ちょうどその頃、るうパパが独身時代から所有していた別の賃貸物件を売却した利益が多少あったのと、私の貯金を使って住宅ローンを完済することにしました。

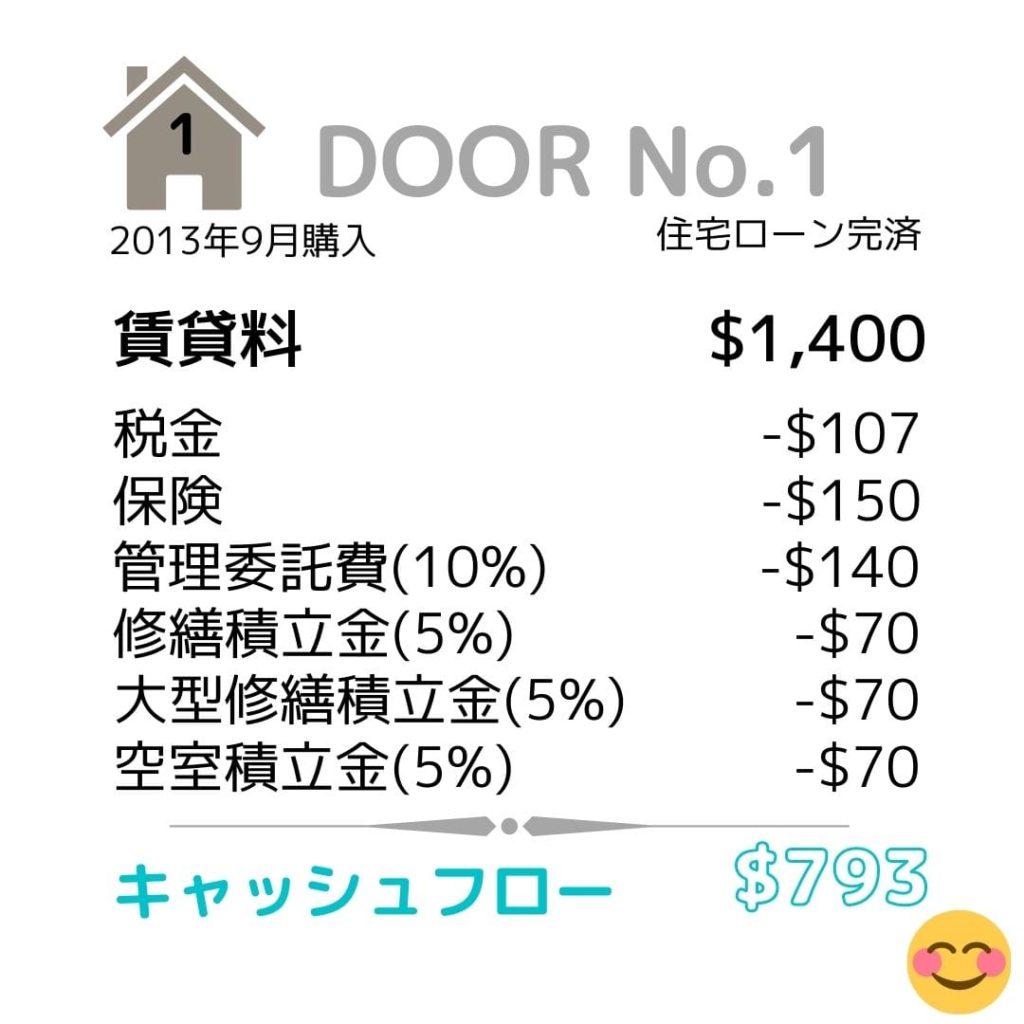

ローン完済後〜現在までの不動産運営

2018年からは不動産投資についてしっかり学び、しっかり運営できるように上記のように見直しをしました。

まずRent(賃貸価格)の見直しを行い、これまでに賃貸料を2回引き上げ、2022年8月現在では毎月1,400ドルで貸し出しています。

2022年夏以降の運営

実はこの物件から近いテネシー州ナッシュビルがかなり発展し始め、大きく成長しています。

この急激な経済発展を受け、この物件周辺の住宅価格と賃貸価格に大きな変化が出てきました。

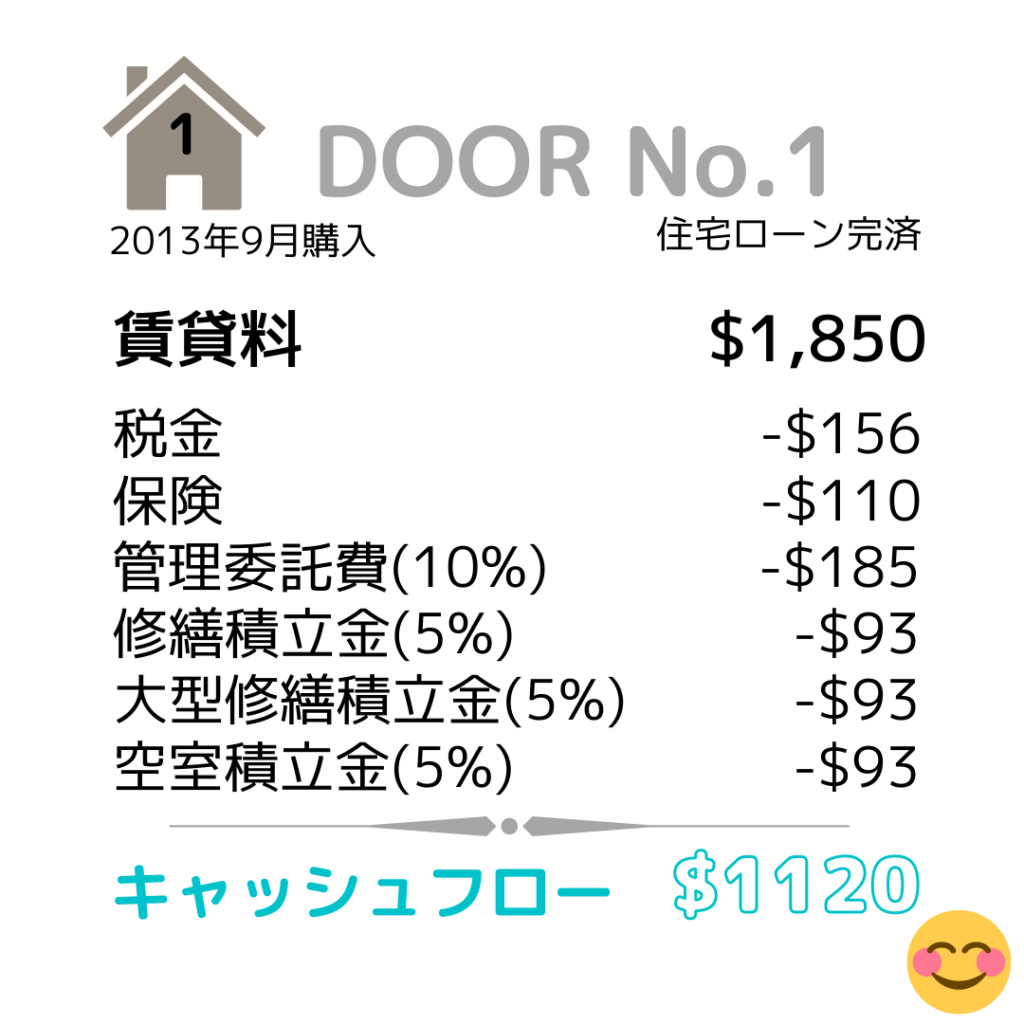

物件周辺の賃貸がかなり上がったので、賃貸料1400ドルから100ドル引き上げを考えていました。本当はもっと上げたいところですが、長期テナントが住んでいるので高額な引き上げは避けたいためです。

そんなことを考えていた時に6年住んでいたテナントから引っ越しの連絡!

そういうわけで、我が家もこのテナントターンオーバーを利用して、適正価格まで引き上げをすることに決めました。

この賃料引き上げが成功すると下記のようになります。

住宅ローンを完済しているため、ピュアキャッシュフローがなんと1000ドルを越えてきました。

無事次のテナントが決まれば、これは本当に嬉しい数字になりそうです。

HELOC

不動産投資をしていると、住宅ローンでレバレッジを効かせた運営をするべきだという意見と、住宅ローンを完済してPeace of mind(心に安らぎ)を持って運営すべきだという意見の2つがよく討論されています。

私たちのように所持金をひとつの不動産に全て注ぎ込んでしまうと、お金が不動産の中に閉じ込められて使えなるため、資金貯めに時間がかかり次の物件を買うのが遅くなります。

そこで私たちは、この閉じ込められたお金を引き出すことが可能になるHELOCを使うことにしました。

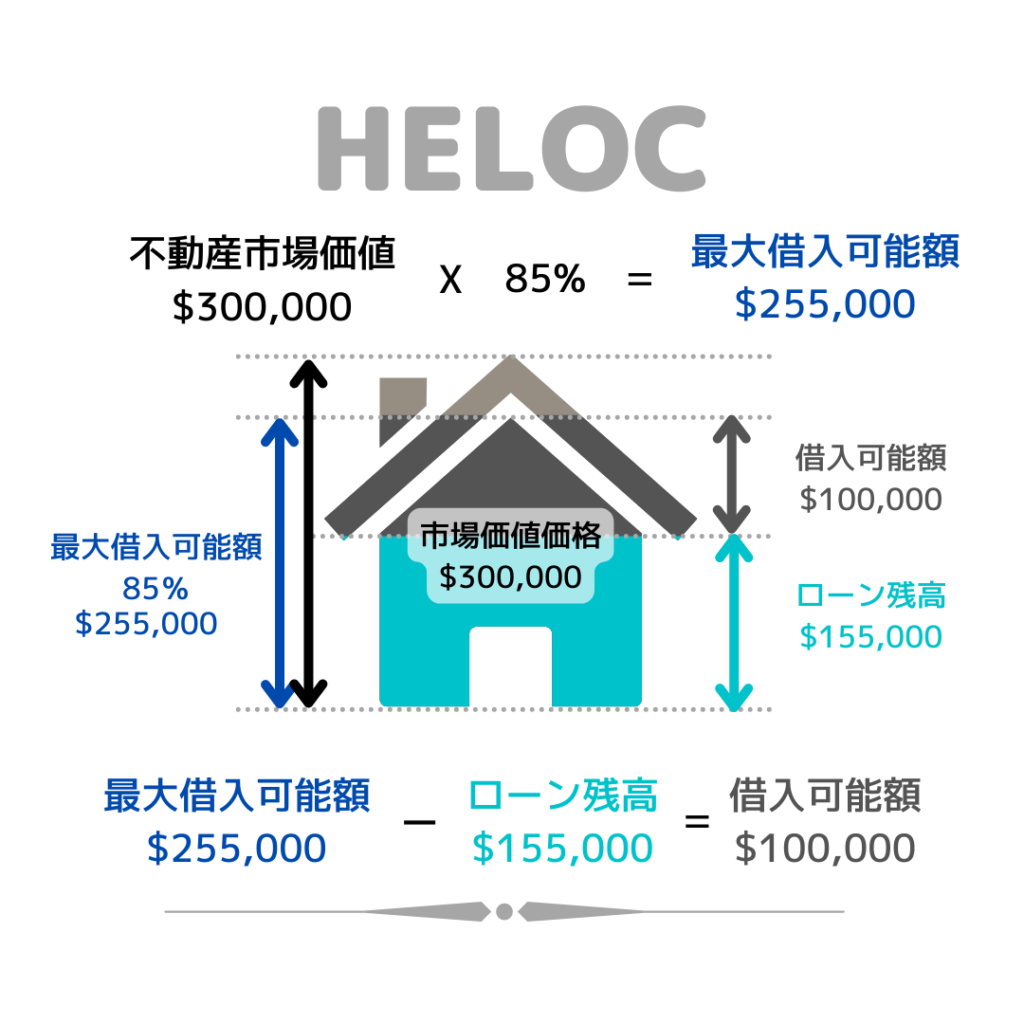

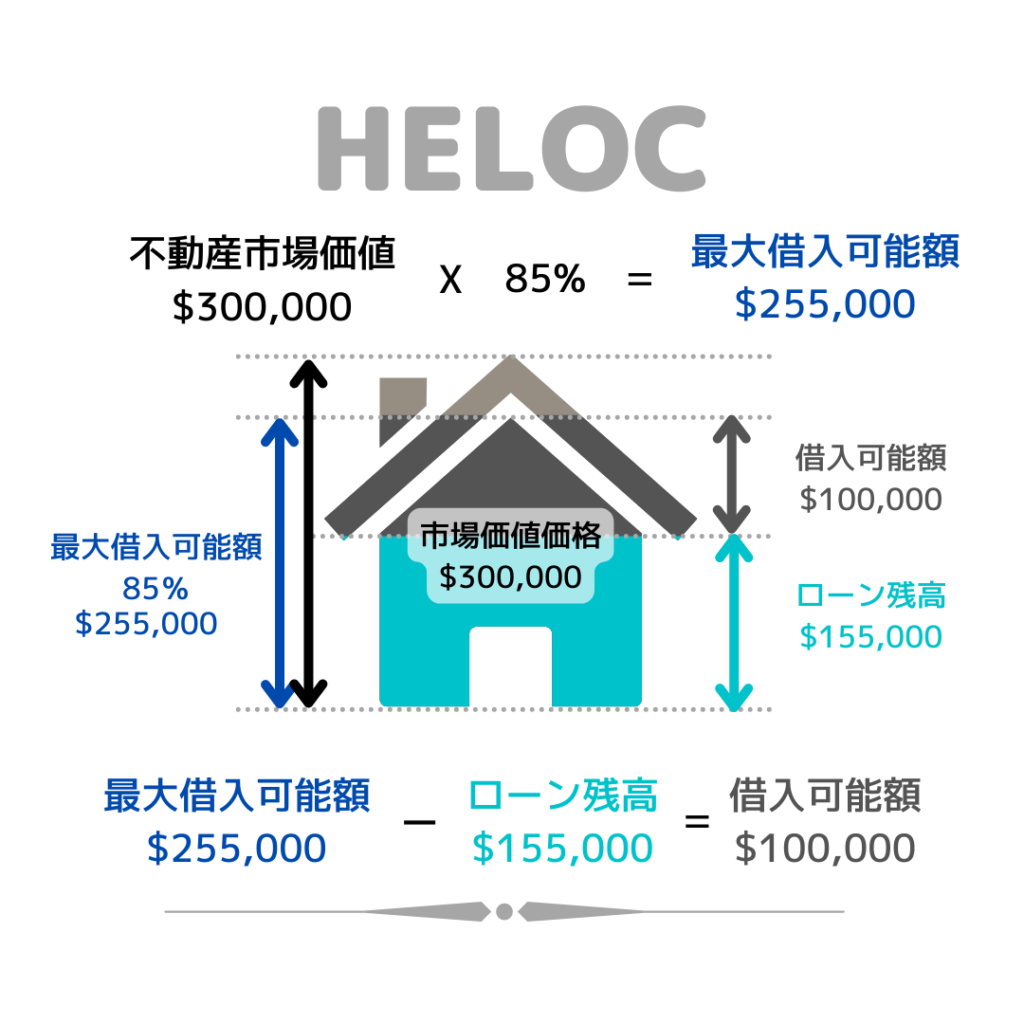

HELOC(ヒーロック)とはHome Equity Line of Creditの略で家のEquity(含み益)を担保にセカンド住宅ローンを組むことが可能で、使いたい時に使うクレジットカードと似た働きをする

HELOCとは不動産市場価値価格の最高85%まで(金融機関によってパーセンテージが変動)借り入れが可能になるセカンド住宅ローンです。

現在、住宅ローンを組んでいてローン残高がある場合でもHome Equity(不動産の含み益)があればその含み益を借りることが可能です。

上記の図を例に説明すると、不動産市場価値価格が300,000ドル。金融機関の融資可能額が不動産市場価値価格の85%(このパーセンテージは金融機関によって異なります)なので最大借入可能額は255,000ドル。この最大借入可能額の255,000ドルから、現在の住宅ローンの残高155,000ドルを差し引いた額100,000ドルがHELOCの借入可能額になります。

投資物件用のHELOCを商品を扱っている金融機関は少ないのですが、我が家の信用銀行が投資物件用で最高100,000ドル借入れ可能なHELOCを扱っていたので投資用物件HELOCを組むことが出来ました。

HELOCのメリットとしては、クレジットカードと同様、使わなければ利息が発生しません。

必要な時に借りて返せば、クレジットカードやその他の融資を受けるよりも低い金利で利用が可能です。

さらに我が家のHELOCは初めの20年はInterest Onlyなので借りた元金を返す必要はなく、21年目から元金の返済が発生するタイプなので、短期間借りる目的であれば経費がかなり小さくなります。

HELOCを組んだことで今後、不動産投資でお金が急に必要な時にすぐに引き出せるようになりました。

HELOCの詳しい内容は今後の記事に書きたいと思います。

まとめ

Door No.1は築浅物件でメンテも少なく大変安定した運営を続けています。

そして何よりも、我が家のコアエンジンとも呼べる不動産物件になりました。Door No.1はBUY & HOLDで今後も長く所有する予定です。

この物件から生み出される毎月のキャッシュフローを貯金し、このお金を資金にこれまで次々と不動産物件を購入する事ができました。

まさしくPeace Of Mind(心の安らぎ)が得られる私達のお気に入り物件です。

不動産投資は難しいと敷居が高いように思えますが、すでに自宅用として購入していたのですんなりと入る事ができました。

また、この物件をどうにかうまく運営したいという強い想いから、不動産投資の勉強もとても楽しくできました。

日本語の不動産投資用語はすごく難しいですが、英語だと基礎的な言葉でひねりもないので、アメリカ不動産投資を学びたい方は英語で勉強することをお勧めします!英語の勉強にもなって一石二鳥ですね^^

私たちが不動産投資物件を買う為に参考にした本はこちらです。

アメリカで不動産投資といえばBiggerPockets!ブランドン・ターナー著書の『The Book on Rental Property Investing』はアメリカ不動産投資のノウハウがとても分かりやすく書かれています。ぜひ参考にしてみてください↓↓↓

そして、私の大好きなコーチこと、チャド・カーソン著書の2冊も大変おすすめです!↓↓↓

コメント(ニックネームで投稿)