るうママ

るうママこんにちは!るうママです!

アメリカで不動産投資を家業をしています。

- 住宅購入をお考えで、どの返済タイプにするか迷っている方

- Adjustable-rate Mortgage(変動金利 住宅ローン)の仕組みを知りたい方

マイホームに「一生住む」日本と違い、アメリカではライフスタイルに合わせて家を買い替えるのが一般的です。また不動産価値が下がる日本とは対照的に、アメリカ不動産価値は毎年上昇しています。

不動産を購入する場合、ほとんどの方が住宅ローン(Mortgage)を組んで購入するはずなので、金利の仕組みや返済方法をきちんと理解することが大切です。

住宅ローンの返済方法には大まかに下記に分けられます

- 固定金利住宅ローン(Fixed-rate Mortgage)

- 変動金利住宅ローン(Adjustable-rate Mortgage:ARM)

- バルーン住宅ローン(Baloon Mortgage)

この記事ではアメリカの住宅ローン②Adjustable-rate Mortgage:ARM(変動金利住宅ローン)について説明します。

住宅ローンの変動金利(Adjustable-rate Mortgage)とは?

変動金利(Adjustable-rate Mortgage)とは、市場における金利情勢などの変化に合わせて金利が変化する金利タイプのことです。

固定金利(Fixed-rate Mortgage)は契約当初の金利が期間満了時まで変わることのない全期間固定型なのに対し、変動金利は始めの3〜10年(Introductory Period)は固定金利で、その後変動金利に切り替わります。

このような特徴から、別名Intermediate ARM/ Hybrid ARM(ハイブリッド変動金利ローン)とも呼ばれています。

変動金利ローンの仕組み

変動金利ローンでは、各ローンの条件によって返済額が増えたり減ったりします。

初めの固定金利期間の金利が、一般的な固定金利ローンよりも低いため、固定金利ローンを選ばずに変動金利ローンを選ぶ人もいますが、金融機関にメリット・デメリットを確認しておくことがとても重要です。

アメリカでは固定金利ローンの方が人気がありますが、短期間だけ住む予定である場合や、短期間で完済計画をしている場合には、変動金利ローンの方がお得になるケースもあります。

変動金利ローンの期間

Intermediate ARM/ Hybrid ARM(ハイブリッド変動金利ローン)は初めの固定金利期間に特に節約することができます。

一般的な変動金利(ARM)の期間は下記の通りになります。

- 3/1 ARM

- 5/1 ARM

- 7/1 ARM

- 10/1 ARM

変動金利ローンの見方

5/1ARMが多いのでこちらを例にとって説明します。

最初の数字は金融機関の商品タイプにより異なり、3年、5年、7年、10年の固定金利の後、変動金利(ARM)へ移行します。

他にも5/6 ARMなどもあり、後の6は6ヶ月という意味になります。半年に一度変動金利を見直すタイプです。

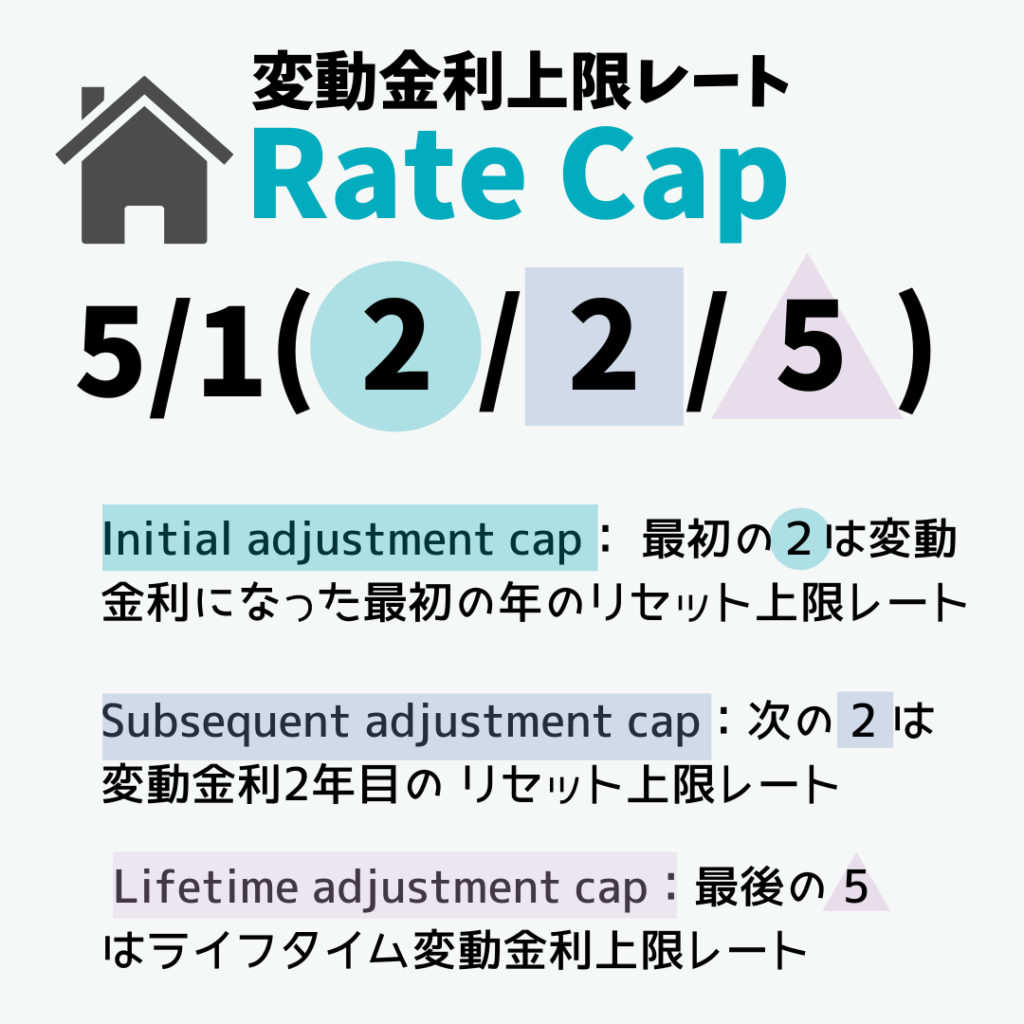

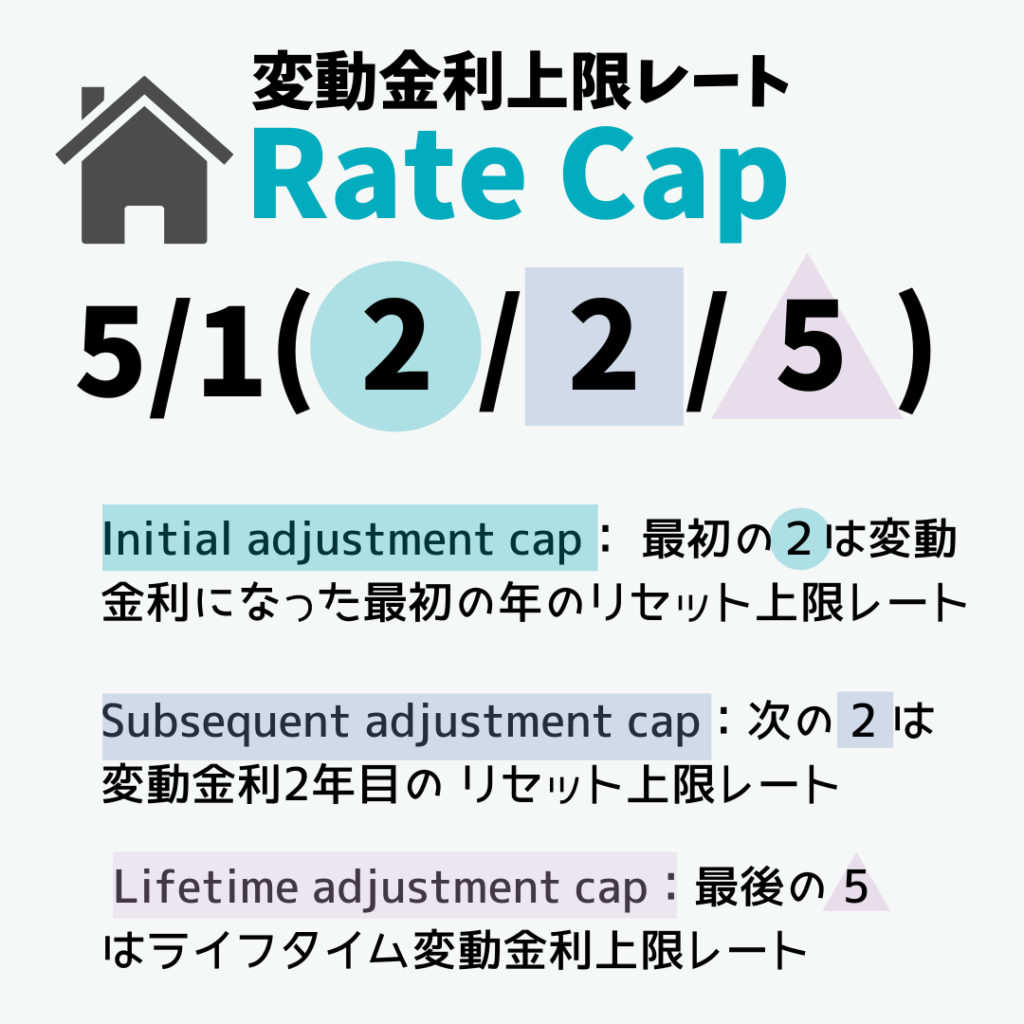

Capレート

次に、融資機関によってはCapレート(変動金利上限レート)が契約時に決められている場合もあります。

5/1(2/2/5)を例にとってみてみましょう。

この場合、初めの5/1は最初の5年は固定金利、その後1年ごとに金利の見直しが行われます。

Capレートはその後ろの(かっこ)部分になります。

固定金利が3%であった場合

1〜5年は固定金利:3%

Initial adjustment capが2なので、見直し時に金利が上がっていたとしても上限は2%まで。つまり3%+2%で6年目の上限変動金利は5%。

Subsequent adjustment capが同じく2なので、さらに金利が上がっていたとしても上限は2%まで。つまり5%+2%で7年目の上限変動金利は7%。

Lifetime adjustment capが5なので、8年目以降は最初の固定金利にプラス5%が最大上限変動金利。つまり固定金利3%+最大上限変動金利5%で金利の最大利率は8%。

Lifetime adjustment Cap(最大変動金利上限レート)を5%に設定している金融機関が多いですが、さらに高いところもありますので、このCapレートには注意して契約するようにしてください。

変動金利のメリット

- 固定金利期間は金利が低く設定されている

- 金利が低いので毎月のローン返済額が低くなる

- 変動金利レートにはCapレート(上限)がある場合があり、増加額が急激に増えるのを防ぐ

- 今後金利が下がれば、ローン返済額も減る

短期間だけその家に住むと分かっている場合には変動金利でローンを組むことで金利を下げ、毎月のローン返済額を減らすことができます。変動金利になる前に家を売ってしまえば、この変動金利に惑わされることはありません。

変動金利のデメリット

未来の金利の利率は誰にも予想できません。

- 住宅金利が上昇すると変動金利も上がり、住宅ローンの返済額が増えることにより、返済が負担になり苦労する場合がある

- 短期間住む予定でローンを組んだが、計画が変わり長くその家に住むことになった場合や、家を売ろうと思っていてもなかなか売れない場合など、ローン返済ができなくなってしまうという最悪のパターンもある

- 変動金利ローンにはローン契約の途中に家を売ってしまった場合や、リファイナンス(借り換え)をした場合に、ペナルティーが課される場合がある

- 変動金利ローンのシステムをしっかりと理解していないとリスキーである

変動金利ローン(ARM)のシステムをしっかり理解し、ペナルティーの有無を事前に確認しておくことが大切です。

アメリカで2007年〜2009年の間に起きたサブプライムローン問題は、変動金利による金利上昇がその要因の一つにもなっているため、現在では金融機関は変動金利ローンにとても慎重になっています。

まとめ

変動金利ローン(Adjustable-rate Mortgage)とは

変動金利ローン(ARM)は、初めの固定金利期間をすぎると変動金利に変わり、毎年プライムレートに合わせて金利が見直されるタイプのローンになります。

冒頭でもお伝えしたように、マイホームに「一生住む」日本と違い、アメリカではライフスタイルに合わせて家を買い替えるのが一般的です。

固定金利の期間(3〜10年)の内に家を売却予定である方は、この変動金利を利用するのも良いかもしれません。

金利タイプを選ぶ際には金利の低さだけではなくメリット・デメリットをしっかり理解して、自分のライフプランに合った返済方法を選ぶことが大切ですね。

この記事が少しでもお役に立てれば幸いです!

アメリカで初めて家を購入するためのノウハウが詰まった本はこちら

私のおすすめは、30年全期間固定金利レート(30-year fixed motgage)!

今後、既存の住宅ローンよりも金利が下がった場合には、リファイナンス(借り換え)を利用する選択肢もあります。

コメント(ニックネームで投稿)