るうママ

るうママアメリカで家を買うなら、住宅ローンの仕組みについて理解しよう!

\この記事で分かること/

- アメリカの固定金利住宅ローンの仕組みが分かる

- どの住宅ローンが自分に合っているかヒントがもらえる

マイホームに「一生住む」日本と違い、アメリカではライフスタイルに合わせて家を買い替えるのが一般的です。また不動産価値が下がる日本とは対照的に、アメリカ不動産価値は毎年上昇しています。

そして不動産購入は、ほとんどの方が住宅ローン(Mortgage)を組んで購入すると思います。

住宅ローンを組むのであれば金利の仕組みや返済方法をきちんと理解することが大切です。

住宅ローンの返済方法は大きく分けて下記の通り

- 固定金利住宅ローン(Fixed-rate Mortgage)

- 変動金利住宅ローン(Adjustable Rate Mortgage:ARM)

- バルーン住宅ローン(Baloon Mortgage)

この記事ではアメリカの住宅ローンで一般的な①のFixed Rate Mortgage(固定金利住宅ローン)について説明します。

住宅ローンの固定金利(Fixed-rate Mortgage)とは?

固定金利(Fixed-rate Mortgage)とは、返済開始時から完済するまで金利が変わることことがありません。

現在アメリカの金融機関が提供するほとんどの住宅ローンは、この固定金利タイプのローンになっています。

アメリカの住宅ローン金利は経済情勢の動向などにより毎日変動していますが、固定金利は契約当初の金利が期間満了時まで変わることのない全期間固定型の元利均等返済になります。

金利が低い時にこの固定金利タイプで住宅ローンを組めば、低金利の恩恵をローンが払い終えるまで受け続けることができます

もう少し詳しく説明していきます↓

固定金利ローンの仕組み

固定金利ローンはAmortization(アモチゼーション)制度を採用しています。

アメリカの固定金利ローンは日本でいう元利均等返済で、元金(Principal)と利子(Interest)を足した額が毎月同額で、アモチゼーションスケジュールによって住宅ローンの契約満了までに完済できるよう、細かく計算されています。

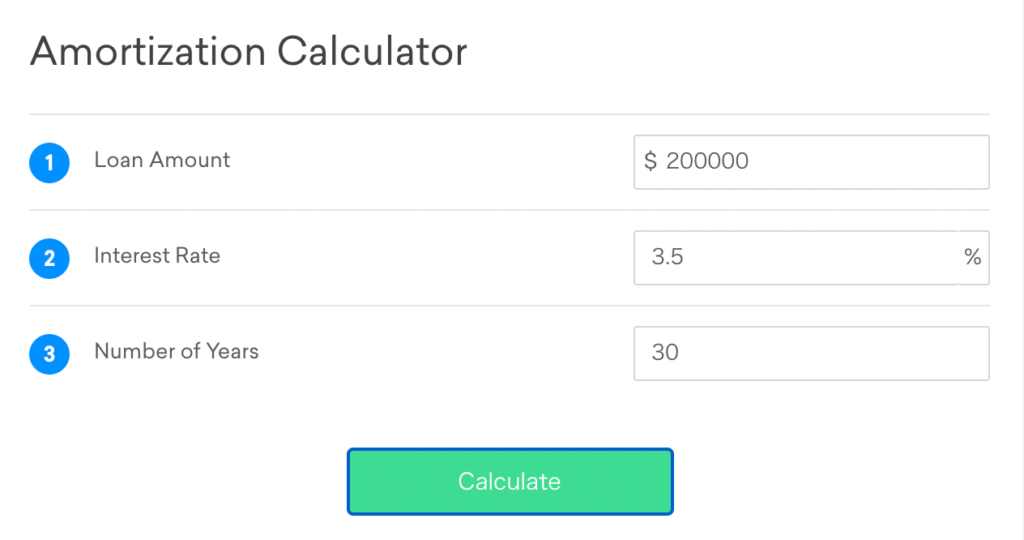

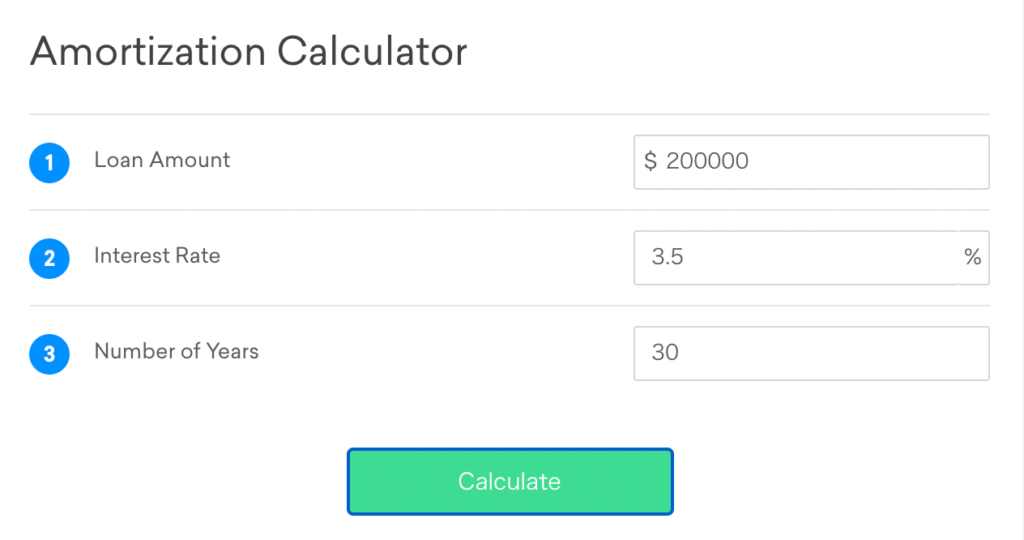

Amortizationの計算機(Calculator)は検索するとたくさん出てきますので参考にしてみてください。この記事ではCredit Karmaの住宅ローン計算機を使って説明していきます。

Amortization(アモチゼーション)の仕組み

それでは下記の例を一緒に見ていきましょう。

例)

- 借入額:$200,000(利子3.5%)

- 30年固定金利(30-year Fixed-rate Mortgage)

- 住宅ローン月額:$898(元金+利子)

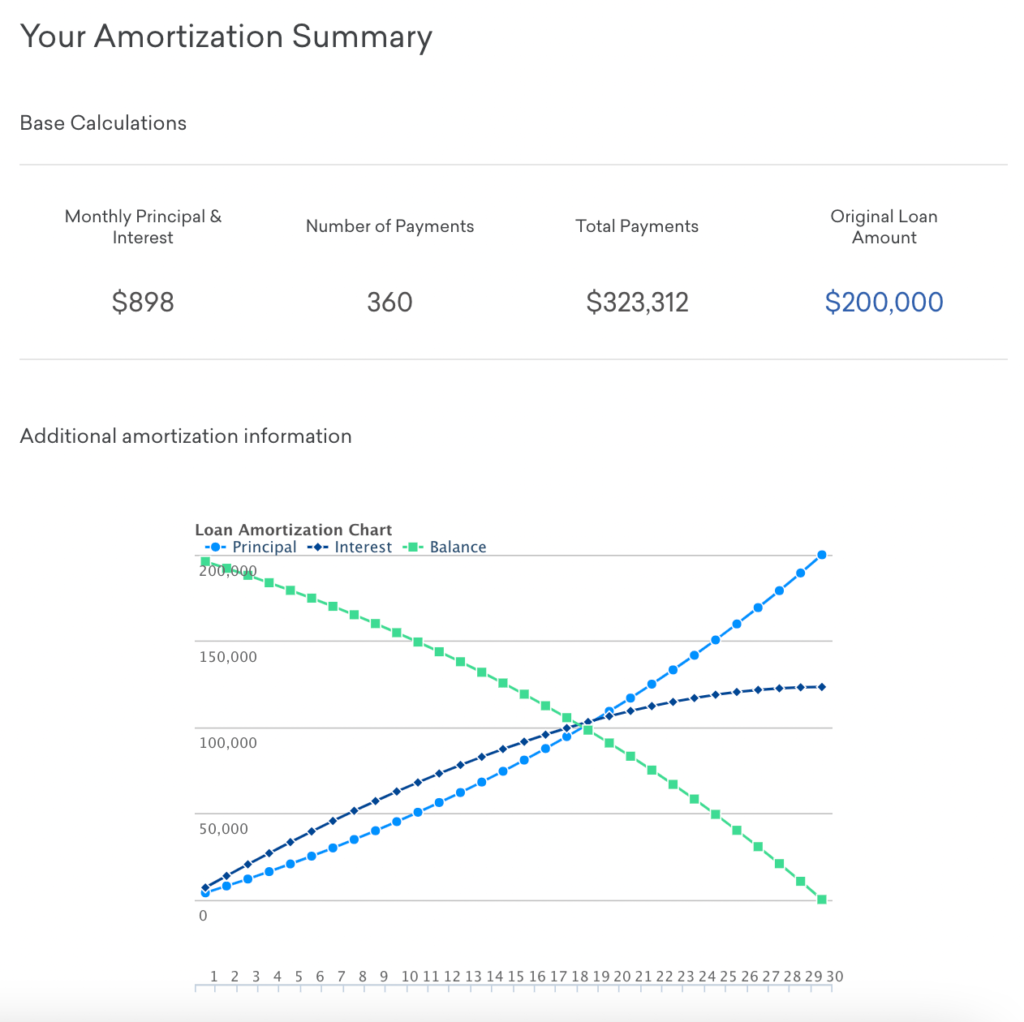

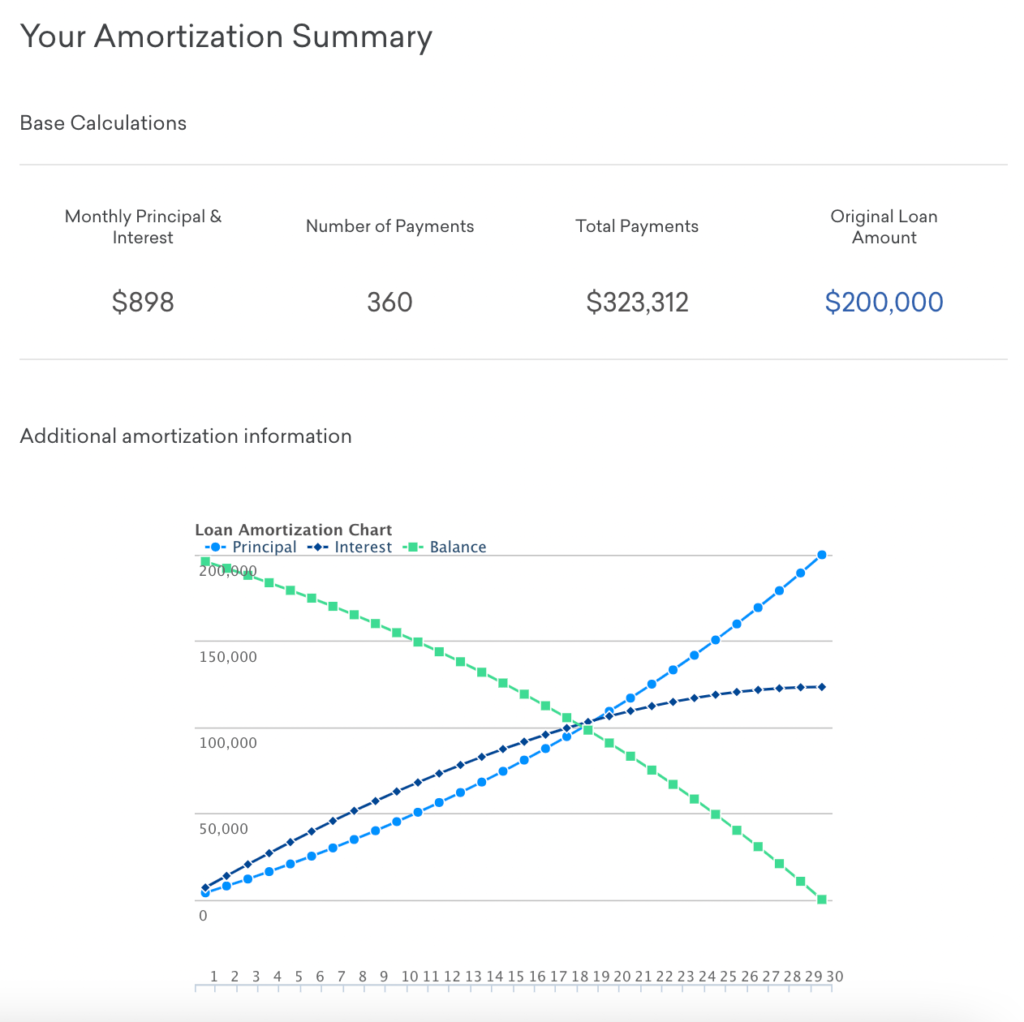

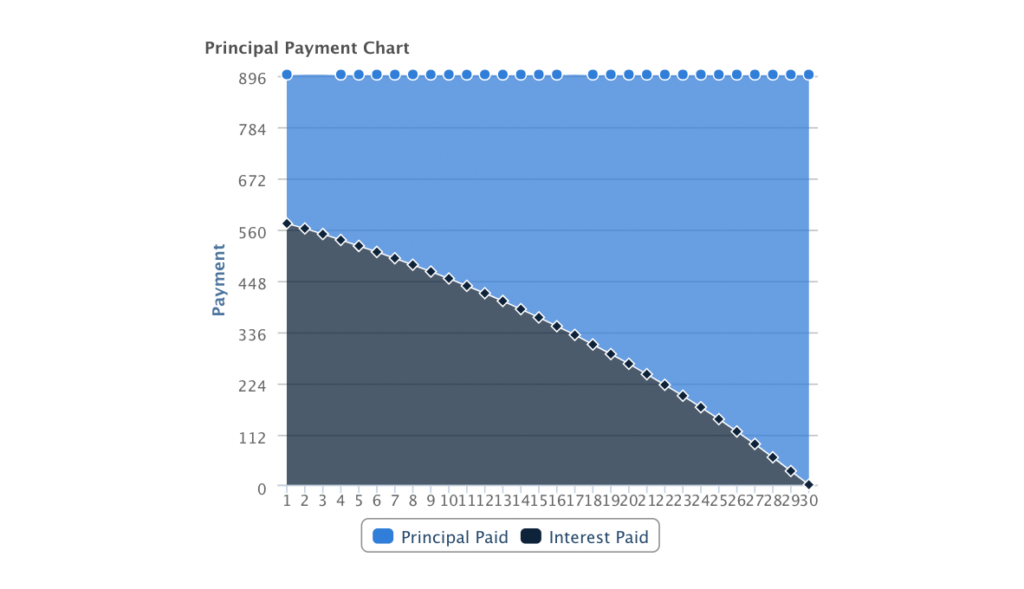

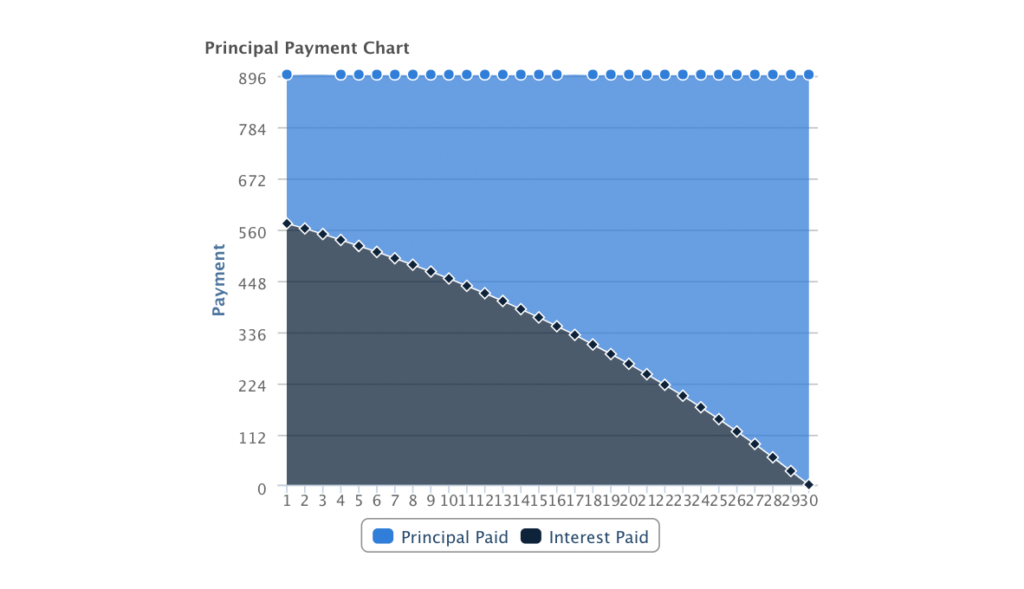

※ 青い線が元金(Principal)、紺色の線が利子(Interest)、緑の線が残高

※ 青部分が元金(Principal)、グレー部分が利子(Interest)

Amortizationは上記のグラフから見てもわかる通り、住宅ローンの始めの期間は元金(Principal)よりも利子(Interest)を多く金融機関に支払います。

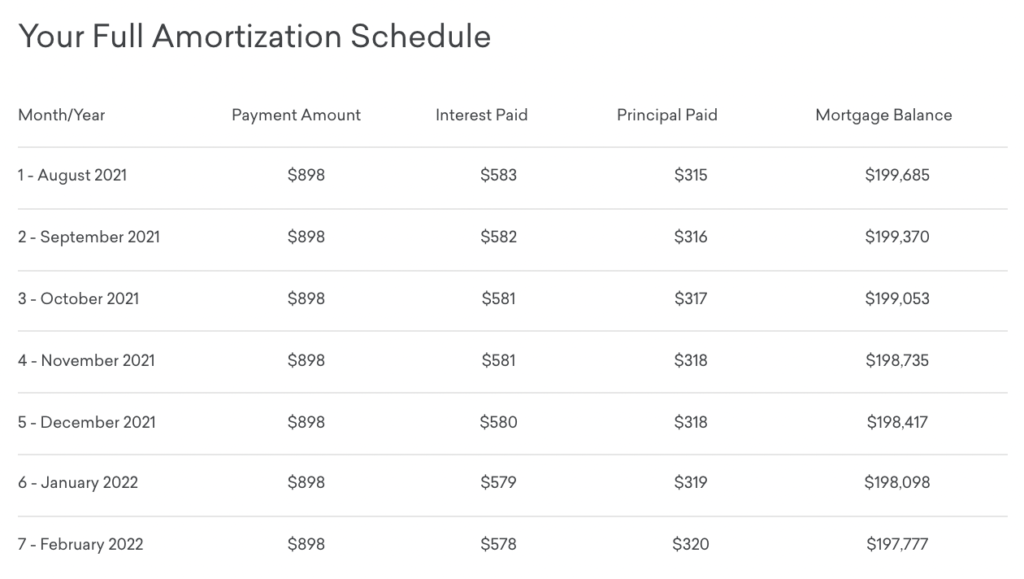

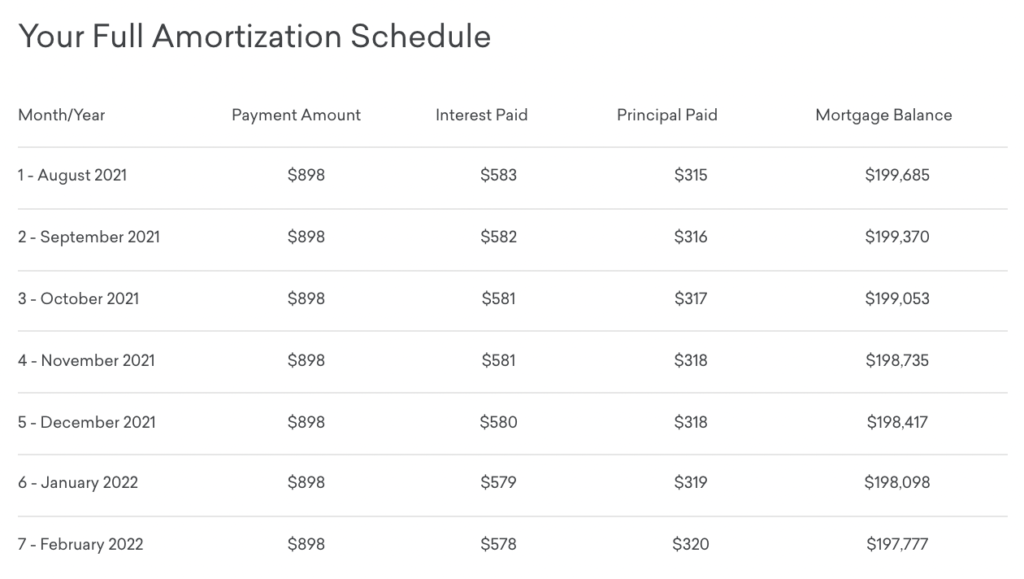

下記の表で見てみるとさらにわかりやすいです。

払い始めは利子(Interest)の割合が大きく、最終支払い日が近づくと利子(Interest)が減り、元金(Principal)に支払う額が大きくなります。

第1回目の支払いは総額898ドルのうち、元金が315ドル、利子が583ドルです。元金よりも利子を多く払っています。

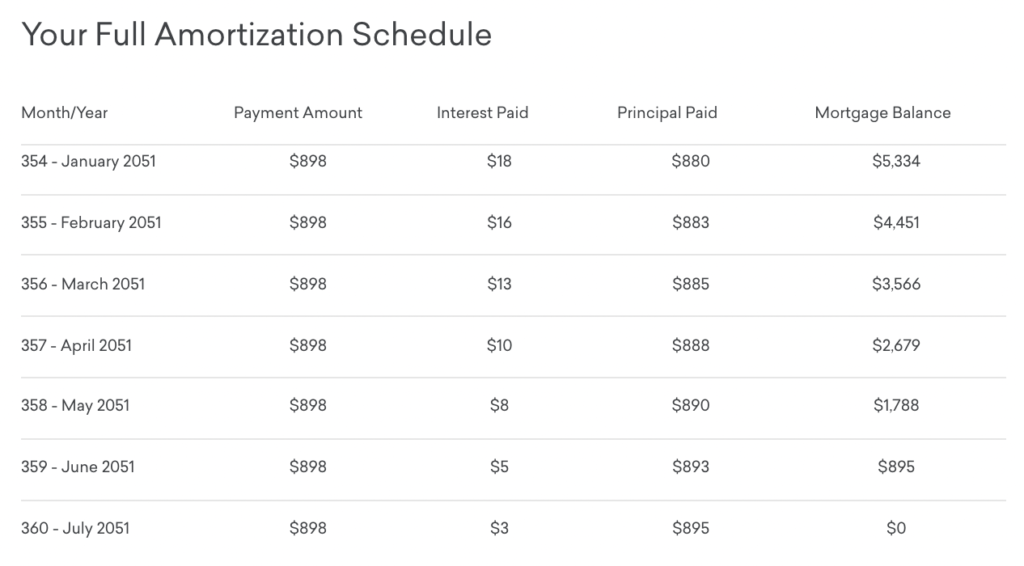

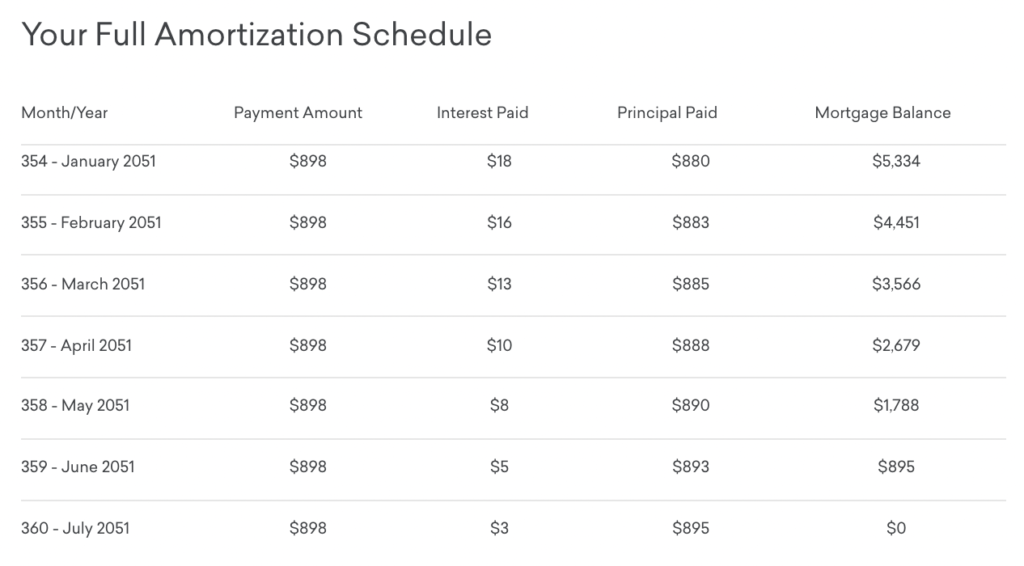

時が流れ、下記は住宅ローンの終盤のスケジュールになります↓

最終月(第360回)は総額898ドルのうち、元金が893ドル、利子が5ドルです。

固定金利ローンなので、もちろん月々の支払いは変わらず30年間ずっと898ドルのままです。

※ 月々の支払額には固定資産税・住宅保険は含まれていません。

固定金利ローンの期間

固定金利ローンはあなたのライフスタイルに合わせて期間を選ぶことができ、金融機関が一般的におすすめしてくるのは30年と15年の全期間固定制になります。

30年ローン

- アメリカの住宅ローンではこの30年ローンが一番長く一般的

- 月々の支払額を低く抑えられ財布に優しい

- 15年ローンより利率が高い

- 長期的にみると利子総額が一番高い

15年ローン

- 30年ローンの次に一般的なのがこの15年ローン

- ローン返済期間が短くなるため、必然的に月々の返済額が高くなる

- 30年ローンより利率が低い

- 返済期間が短いため、利子総額を安く抑えることができる

20年ローン

- 取り扱っている金融機関に限りあり

- 15年ローンよりも月々の支払い額が手頃

- 30年ローンよりも月々の支払額が高い

10年ローン

- 取り扱っている金融機関に限りあり

- 金銭的にゆとりがある方向けで、住宅ローンを早く返したい人におすすめ

- ローン返済期間が短くなるため、必然的に月々の返済額が高くなる

- 利子総額が圧倒的に少ない

固定金利のメリット

固定金利は変動金利と違って利率の見直しが行われないので、市場金利が上下しても借入時の利率をずっとキープできます。

同じ返済額を契約した期間中ずっと払い続けることができるので、長期的な返済計画も立てやすく、インフレで物価の上昇があっても契約当初の返済額から変わることはありません。

多くの場合、若いうちは低収入でも歳を重ねるごとに収入が上がっていきます。例えば若い今頃に月収2,000ドルから800ドルを住宅ローンに払うのと、数十年後に月収5,000ドルから800ドル払うのとでは、断然後者の方が家計への負担は少なくなりますね。

上記の点からも、固定金利は年数が経てば経つほどお得になります。

今の800ドルと30年後の800ドル。

アメリカのインフレを経験して、これがどれだけお得なのか身に沁みますね。。

固定金利のデメリット

2022年初頭までアメリカでは歴史的な低金利になっていましたが、パンデミックによるインフレの影響で金利対策が進み、あっという間に高金利に突入してしまいました。

これから先また下がる可能性もありますし、もっと上がっていくかもしれません。

未来の金利は誰にも予想できません。

固定金利は金利上昇のリスクはありませんが、金利が下がっても期間満了まで契約した利率が適用され続けるので、もし金利が下がってもその恩恵は受けられません。

しかし、そこで利用できるのが

住宅ローンのリファイナンス(借り換え)です。

契約した当初より住宅ローンの利率が大幅に下がった場合には、住宅ローンのリファイナンス(借り換え)をすることで長期的にみるとお得になる場合があります。

リファイナンスをすることで固定金利ローンのオプションをさらに広げることができるのです。

まとめ

住宅ローン固定金利は利率を一定にキープできることが特徴で。

一般的には全期間固定タイプのため、支払額(元金+利息)はずっと同じ金額

アメリカで2007年〜2009年の間に起きたサブプライムローン問題は、変動金利による金利上昇がその要因の一つにもなっているため、現在では金融機関は固定金利(Fixed-rate)商品を多く取り扱っています。

私のおすすめは、30年全期間固定金利レート(30-year fixed rate mortgage)!

15年固定金利レート(15-year fixed rate mortgage)にすると毎月の支払い額が大きくなります。

緊急事態等で家計が苦しい場合でも、その月だけ少なめに支払うというオプションはありません。

30年固定金利レートであれば、毎月の支払額を抑えることができます。また余裕があれば元金を多く払って繰り上げ返済することが可能です。

また、繰上げ返済をせずに余裕が出たその分を利率の高い株式に投資、資産運用すればリターンを最大限にすることもできます。

将来、既存の住宅ローンよりも金利が下がった場合には、リファイナンス(借り換え)を利用する選択肢もあります。

不動産購入は大きな買い物なので、金利タイプのメリット・デメリットをしっかり理解して、自分のライフプランに合った返済方法を選ぶと良いですね。

この記事が少しでもお役に立てれば幸いです!

アメリカで初めて家を購入するためのノウハウが詰まった本はこちら

免責事項(ファイナンス関連)筆者は金融アドバイザーではありません。本ブログの情報は、信頼性の高い情報源に基づき、筆者の個人的な見解や経験を交えて提供していますが、すべての方に適するものではありません。ファイナンスやライフプランは人それぞれ異なりますので、最終的な判断は必ずご自身の責任で行ってください。必要に応じて、専門家へのご相談をおすすめします。本ブログは情報提供のみを目的としており、特定の金融商品や投資戦略を推奨するものではありません。

コメント(ニックネームで投稿)